مجله آموزشی، خبری "سلام دنیا"

اخبار سلامت و بهداشت، سبک زندگی و بازار سرمایه را دنبال کنیدمجله آموزشی، خبری "سلام دنیا"

اخبار سلامت و بهداشت، سبک زندگی و بازار سرمایه را دنبال کنیدبرنامه افزایش سرمایه ۱۱۰ درصدی بانک پارسیان که آماده دو مجمع است

لزوم شفاف سازی وزارت نفت پیرامون قیمت گذاری ها/ دولت نرخ ها را تعیین کند

وزارت نفت در حالی طی چند وقت اخیر فرمول محاسبه قیمت اتان را تعیین و اعلام نمود که انتقادهای متعددی از سوی متولیان صنعت پتروشیمی در خصوص نحوه قیمت گذاری مطرح شد و بسیاری از کارشناسان این صنعت معتقدند که قیمت های جدید در بلند مدت صدمات متعددی را بر پیکره این گروه وارد می کند. این در حالی است که طی روزهای اخیر تقاضا برای خرید سهام به سمت گروه پتروشیمی جلب شده است.

در همین ارتباط، قائم مقام انجمن صنفی پتروشیمی در گفتگو با خبرنگار بورس نیوز عنوان کرد: در دوره خصوصی سازی علیرغم وضع قوانینی برای قیمت گذاری خوراک اما چشم انداز مشخصی برای صنعت پتروشیمی وجود نداشته که این امر نهایتاً منجر به این شد که این صنعت با وجود برخورداری از ظرفیت های بالقوه نتواند آنطور که باید و شاید رشد کند.

فریبرز کریمایی افزود: مزیت صنعت پتروشیمی، خوراک مصرفی آن است که این مزیت بصورت قیمت گذاری صحیح در صنعت نمایان می شود و باید قانونی وضع شود تا طی آن قیمت خوراک مصرفی واحدهای پتروشیمی تعیین گردد و سرمایه گذاران بتوانند بر اساس آن سرمایه گذاری کنند. این در حالی است چنین قانونی وضع شده اما تعیین قیمت نهایی از طریق آن بیش از یک سال به طول انجامیده و سرانجام در شرایطی که انتظار می رفت تا قیمت اتان در کشورمان همچون کشورهای خارجی در چارچوب ارزش حرارتی و متناسب با قیمت متان و گاز طبیعی تعیین گردد، اما وزارت نفت این روش را بکار نگرفت و فرمول و قیمتی را اعلام کرد که واقعاً منشأ و مبنای آن بر واحدهای پتروشیمی مشخص نیست. بر این اساس به نظر می رسد در شرایط فعلی وزارت نفت می بایست در این خصوص شفاف سازی کند و در ارتباط با چارچوب و مبنای تعیین قیمت ها توضیح دهد. به عبارت دیگر حداقل خواسته واحدهای پتروشیمی این است که وزارت نفت دلایل و توضیحات خود را در خصوص اینکه معیارهای جذب سرمایه گذاران خارجی و توسعه صنعت را چگونه در فرآیند قیمت گذاری لحاظ کرده است، ارائه دهد.

وی ادامه داد: نکته قابل تأملی که وجود دارد این است که در دوره گذار از اقتصاد دولتی به بخش خصوصی می بایست قواعد بازی را در نظر گرفت و نباید تنها از سیاست های خاصی پیروی نمود. به نظر می رسد وزارت نفت می بایست نگاه و دیدگاه خود را نسبت به خصوصی سازی تغییر دهد و در جایگاه حاکمیت در اقتصاد بخش خصوصی بازنگری شود.

قائم مقام انجمن صنفی پتروشیمی با بیان اینکه وزارت نفت در حوزه خوراک انحصارگر است، در این خصوص اظهار داشت: صنعت پتروشیمی به طور بالقوه ظرفیت های متعددی دارد و باید این موضوع را پذیرفت که وزارت نفت در حوزه خوراک مصرفی واحدهای پتروشیمی انحصار گر است و در چارچوب انحصار نمی تواند تعیین کننده قیمت باشد چرا که این امر خلاف قانون اصل 44 است. قیمتی که برای اتان مصرفی شرکت های پتروشیمی تعیین شده هیچ شباهتی به قانون ندارد و جذابیتی برای جلب سرمایه گذاران خارجی و رقابت پذیری ایجاد نمی کند. از سوی دیگر در شرایطی که انحصار خوراک مصرفی در اختیار وزارت نفت است، نباید این وزارت خانه تعیین کننده قیمت ها باشد و می بایست این امر به عهده دولت قرار بگیرد.

کریمایی به تغییر ارز مبادله ای به ارز آزاد در قیمت گذاری خوراک مصرفی اشاره کرد و گفت: هفته گذشته نرخ هایی بر اساس ارز آزاد اعلام شد که به نظر بنده فاجعه در صنعت پتروشیمی است. اگرچه سیاست های اقتصادی دولت به درستی یکسان سازی ارز را هدف گرفته اما دولت به آرامی این موضوع را اجرایی می کند تا شرایط و بسترهای لازم برای تحقق اهداف در راستای تک نرخی شدن ارز فراهم شود. به عبارت دیگر دولت هیچ گاه به یکباره اقدام به یکسان سازی ارز نمی کند بلکه سیاست های خود را به آرامی در این خصوص اجرا می کند.

حال آنکه وزرات نفت یک شبه و بصورت دفعتی اقدام به تغییر ارز در قیمت گذاری خوراک مصرفی و اعمال افزایش نرخ در محصولات صنایع پایین دستی نموده است. به نظر می رسد این امر اقدام شوک آوری است که فضای بی اعتمادی را ایجاد می کند.

از سوی دیگر اجرای این برنامه از سوی وزارت نفت بر خلاف قانون است. چرا که در بند الف قانون ماده یک هدفمندی یارانه ها لحاظ شده که قیمت فروش بنزین و سایر مشتقات نفت باید با شرایطی تعیین شود. علاوه بر این در تبصره دو ماده یک لحاظ شده که می بایست قیمت حامل های انرژی بر اساس ارز تعیین شده در بودجه تعیین گردد که ارز مبادله ای در بودجه سال 95 کل کشور لحاظ شده است. بر این اساس می توان گفت قیمت گذاری خوراک بر اساس ارز آزاد صحیح نیست و بر خلاف قانون می باشد.

وی در پایان پیرامون افزایش تقاضا برای خرید سهام در گروه پتروشیمی اظهار داشت: بازار سرمایه طی دو سال اخیر وضعیت با ثباتی نداشته و تقاضا و عرضه در آن بر مبنای منطق و تحلیل نبوده است. علاوه بر این اثرات منفی ناشی از اتفاقات اخیر در صورت های مالی شرکت ها نمود پیدا می کند و در کوتاه مدت نمی توان اظهار نظر درستی کرد.

اما و اگرهای "فسرب" از نگاه تحلیلی

شرکت ملی سرب و روی ایران در تاریخ 1360.9.24 تحت شماره 940 بصورت شرکت سهامی خاص در اداره ثبت شرکت ها و مالکیت صنعتی زنجان به ثبت رسیده و در تاریخ 1371.5.26 بهره برداری از کارخانه تولیدی سرب آغاز گردیده است. عملیات اجرائی کارخانه تولید روی با ظرفیت 15 هزار تن در سال نیز از مرداد ماه 1375 شروع که در تاریخ 1378.4.25 به بهره برداری رسید. شرکت در تاریخ 1379.2.31به سهامی عام تبدیل و در تاریخ 1379.10.12 در سازمان بورس اوراق بهادر تهران پذیرفته شده است. مرکز اصلی شرکت در زنجان، کیلومتر 12 جاده قدیم زنجان – تهران میباشد. ضمنا با توجه به ترکیب سهامداران شرکت ملی سرب و روی ایران از جمله شرکت های فرعی شرکت توسعه معادت روی ایران (سهامی عام) محسوب میگردد.

بررسی وضعیت شرکت

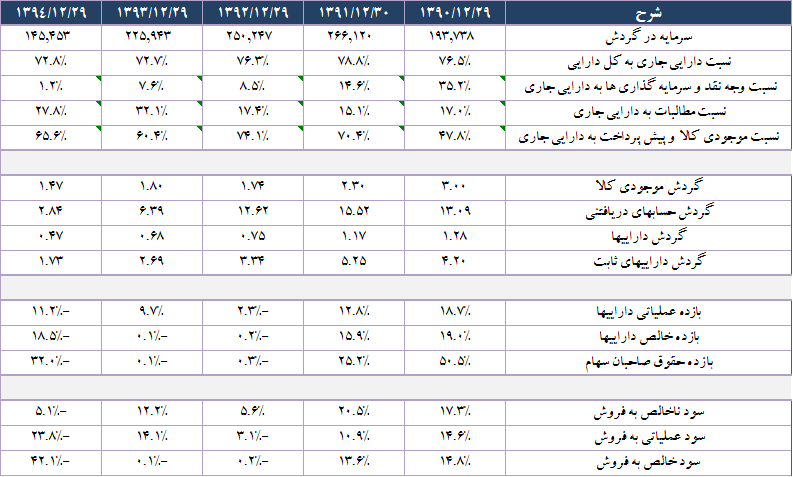

دارایی:

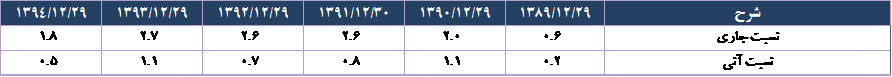

از سال 92 با توجه به تعطیلی کارخانه سرب جمع دارایی های شرکت روند نزولی داشته است. بخش اعظمی از دارایی را موجودی های کالا و دریافتنی های تجاری تشکیل داده است. این موجودی ها شامل مواد اولیه و ملزومات مصرفی می باشد. تفاوت نسبت های جاری و آنی نیز از همین موضوع حکایت دارد.

بدهی:

عمده بدهی شرکت را پرداختنی های تجاری تشکیل می دهد و می توان گفت وضعیت نقدینگی شرکت در سال 95 طور بوده که منجر به اخذ تسهیلات گردیده است.

حقوق صاحبان سهام:

شرکت در سال های اخیر با سرمایه ثابتی فعالیت نموده و طی7 سال گذشته تنها در سالهای 89،90 و 91 سودآور بوده است. این شرکت در 6 ماهه نخست سال، زیان انباشته ای معادل 99097 میلیون ریال اعلام نموده که درسال 94 و بابت عملکرد این سال ایجاد گردیده است.

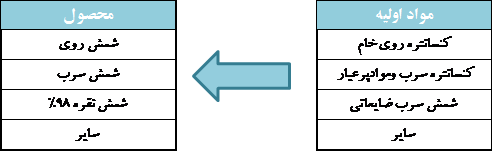

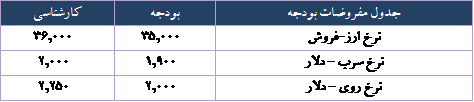

* فرآیند تولید

نرخ جهانی سرب و روی و همچنین نرخ دلار از جمله عوامل اثر گذار بر شرکت می باشد .قابل ذکر است نحوه قیمت گذاری کنسانتره سرب و روی (مواد مصرفی )از دیگر عوامل اثر گذار بر سودآوری شرکت می باشد.

تامین مواد از طرق خرید خاک و به صورت 100% داخلی و عمده فروش محصولات به صورت داخلی (77% ) و به شرکت کالسیمین و شرکت فرآوری مواد معدنی ایران می باشد.

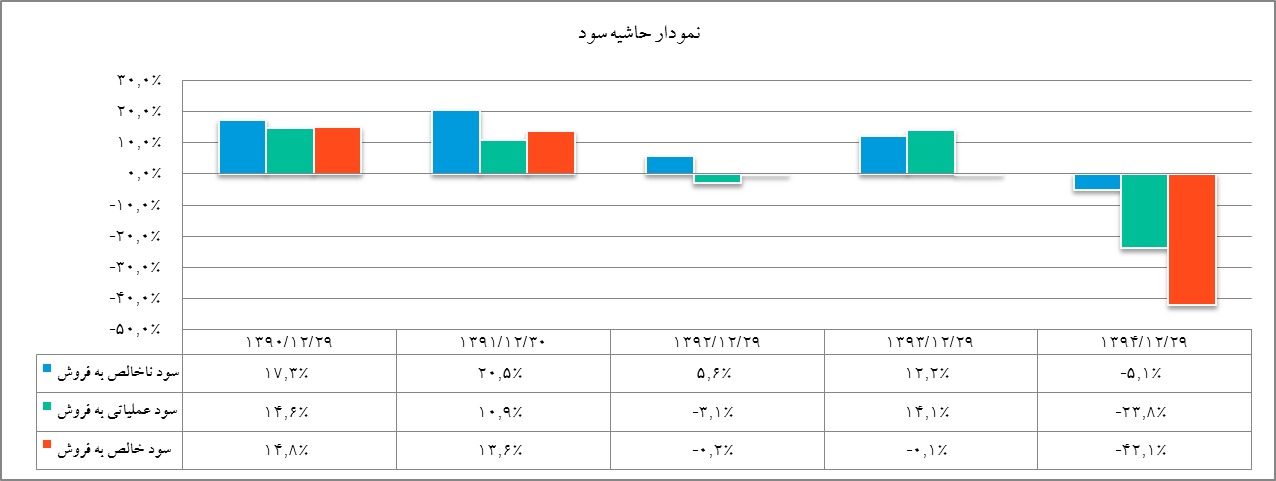

* نمودار حاشیه سود : همانطور که از نمودرا مشخص است پس از تعطیلی کارخانه سرب و سودآوری شرکت با شکل قابل ملاحظه ای کاهش یافته است که امید است با راه اندازی مجدد و افزایش نرخ های جهانی این روند اصلاح گردد.

* سایر نسبت های مالی

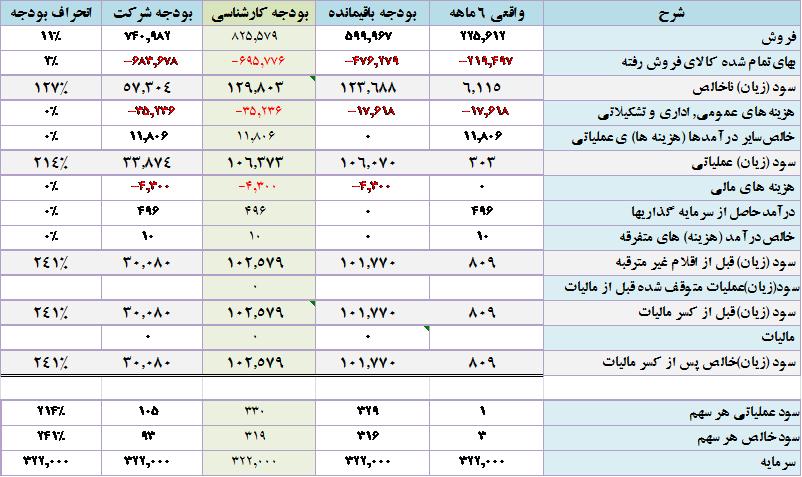

پیش بینی سودآوری سال 95

* با توجه به افزایش نرخ دلار ، برای 6 ماه باقی مانده نرخ دلار 3600 تومان پیش بینی گردیده است.

* همچنین با توجه به تثبیت نسبی قیمت های جهانی برای باقی مانده سال نرخ سرب معادل 2000 و برای روی 2250 دلار در نظر گرفته شده است. لازم به توضیح است که با توجه به وضعیت انبارهای جهانی این محصولات و تحلیل های صورت گرفته در این راستا کاهش قیمت جهانی این دو محصول بعید بوده و چشم انداز مثبت به نظر می رسد.

* با توجه به راه اندازه مجدد کارخانه سرب و با وجود ظرفیت تولیدی این کارخانه ( 900 تن به صورت اسمی ) ، میزان فروش شمش سرب علی رغم فروش ناچیز در سه ماهه دوم مطابق با بودجه شرکت لحاظ شده است. طبق اخرین اخبار تولیدات شرکت روزانه 20 تن بوده که در حال افزایش به 23 تن می باشد.

* هزینه های کارخانه سرب براساس سال 91 و با در نظر گرفتن تورم و سایر متغیر های مرتبط پیش بینی گردیده است.

محاسبه سود هر سهم

نتیجه گیری:

با توجه به مفروضات کارشناسی که درآن میانگین نرخ شمش روی و سرب برای سال 95، 2250 دلار و 2000 دلار در نظر گرفته شده است، سود هر سهم معادل 319 ریال پیش بینی می گردد.

لازم به توضیح است کارخانه سرب کار خدمات تولید دستمزدی سرب را نیز انجام می دهد که تا کنون فروشی از این بابت برای شرکت صورت نگرفته است، بدیهی است چنانچه شرکت برای باقی مانده سال پیشنهادی از این بابت دریافت نماید، شاهد افزایش سود برآوردی شرکت خواهیم بود.

با توجه به افزایش تقاضای جهانی برای محصولات سرب و روی و تغییرات مداوم قیمتی این محصولات میزان تاثیر پذیری سود شرکت نسبت به این محصولات بدین صورت می باشد.

با دو خبر و در یک روز اعلام شد:

تسویه بدهی ۳۳.۶ هزار میلیارد تومانی دولت با بانکها و تأمین اجتماعی

در

دو خبر اعلام شد دولت ۳۳.۶ هزار میلیارد تومان از بدهی را تسویه کرده که

۲۹ هزار میلیاردتومان مربوط به بانک ها و ۴.۶ هزار میلیارد تومان مربوط به

تأمین اجتماعی است.

به گزارش پایگاه خبری بورس پرس، دیروز در دو خبر

اعلام شد دولت 33.6 هزار میلیارد تومان از بدهی را تسویه کرده که 29 هزار

میلیاردتومان مربوط به بانک ها و 4.6 هزار میلیارد تومان مربوط به تأمین

اجتماعی است.

این موضوع باعث شد تا گروهی از فعالان و اقتصاد دانان

این سئوال را مطرح کنند که این حجم از بدهی به بانک ها به چه ترتیبی و با

استفاده از کدام منابع و یا از چه مکانیزمی تسویه شده است.

تهاتر 4.6 هزار میلیارد تومامی بدهی تامین اجتماعی

براساس

این گزارش، درحالی طی روزهای آینده این موضوع روشن خواهد شد که تقی نوربخش

مدیرعامل سازمان تأمین اجتماعی از پرداخت 4.6 هزار میلیارد تومان از بدهی

حدود 100 هزار میلیاردتومانی دولت به سازمان تأمین اجتماعی در قالب تهاتر

اموال خبر داد.

وی توضیح داد: ۱۸ بنگاه اقتصادی سودآور از جمله ۶۰

درصد سهام لاوان، ۱۰۰ درصد سهام قطار رجاء، 6درصد سهام بانک رفاه و ۱۰۰

درصد نیروگاه خلیج فارس از دولت به تأمین اجتماعی واگذار شده است.

تسویه بدهی 290 هزار میلیاردی به بانکها

از

سوی دیگر خبرگزاری فارس با انتشار ابلاغیه اصلاح لایحه بودجه 95 توسط رئیس

جمهور، از تسویه بدهی 29 هزار میلیارد تومانی دولت به بانکها خبر داد.

طبق اعلام بانک مرکزی دولت تا پایان سال گذشته بیش از 119 هزار میلیارد تومان به بانکها بدهکار بود.

به

این ترتیب حسن روحانی با ابلاغ اصلاح لایحه بودجه 95 دستورات لازم را به

جهت تسویه مطالبات قانونی بانکها از دولت و حداقل افزایش سرمایه دولت در

بانکها و همچنین حداکثر تسویه مطالبات بانک مرکزی از بانکها را صادر کرد.

در

این قانونی که روحانی برای اجرا به سازمان برنامه و بودجه ابلاغ کرده آمده

است : پیرو ابلاغیه قانون اصلاح قانون بودجه 95 کل کشور به شماره 72469

مورخ 95/6/15 به پیوست ابلاغیه مجلس شورای اسلامی در جدول شماره یک قانون

مذکور موضوع نامه شماره 118/53417 مورخ 1395/7/24 در اجرای اصل 123 قانون

اساسی جمهوری اسلامی ایران جهت اجرا ابلاغ میگردد.

مورخ 95/6/15 به

پیوست ابلاغیه مجلس شورای اسلامی در جدول شماره یک قانون مذکور موضوع نامه

شماره 118/53417 مورخ 1395/7/24 در اجرای اصل 123 قانون اساسی جمهوری

اسلامی ایران جهت اجرا ابلاغ میگردد.

برنامه افزایش سرمایه ۱۱۰ درصدی بانکی که آماده دو مجمع است

بانک پارسیان که هفته آینده دو مجمع فوق العاده و عادی بطور فوق العاده دارد، برنامه افزایش سرمایه حدود ۱۱۰ درصدی را اعلام کرد.

به گزارش پایگاه خبری بورس پرس، بانک پارسیان

در حالی هفته پیش زمان دو مجمع فوق العاده و عادی بطور فوق العاده (انتخاب

اعضای هیئتمدیره) را ساعت 9 و 11 صبح دوشنبه 17 آبان در مجتمع فرهنگی

آدینه تعیین کرده که عصر دیروز برنامه افزایش سرمایه حدود 110 درصدی را

اعلام کرد.

براساس این گزارش، "وپارس" در نظر دارد در صورت صدور

مجوز سازمان بورس سرمایه اسمی 2.37 هزار میلیارد تومانی را از دو محل

مطالبات سهامداران و آورده نقدی و سود انباشته به 5 هزار میلیارد تومان

برساند تا قادر به بهبود نسبت کفایت سرمایه و ظرفیت تسهیلات و تعهدات کلان

شود.

کوروش پرویزیان مدیرعامل بانک پارسیان ، اواسط شهریور ماه

اعلام کرده برای بانک پارسیان مجوز افزایش سرمایه (از 2.3 هزار میلیارد

تومان کنونی) به 5 هزار میلیارد تومان را دریافت کرده که با مجوز سازمان

بورس نهایی می شود.

صادرات اولین محصول مشترک سایپا با شرکای خارجی / افزایش سودآوری دارویی ها با یکسان سازی ارز

پیش بینی شکست مقاومت های محکم شاخص و شتاب ورود نقدینگی در هفته جاری

یک کارگزاری با بررسی اثر دو متغیر نرخ دلار و قیمت های جهانی محصولات بر بازار و معرفی صنایع برتر، مقدمات شکست مقاومت های محکم شاخص و شتاب ورود نقدینگی جدید را پیش بینی کرد.

به گزارش بورسینس به نقل از پایگاه خبری بورس پرس، درحالی روند صعودی شاخص بورس منجر به ورود شاخص بورس به کانال 79 هزار واحدی در هفته گذشته شده که کارگزاری آبان درباره وضعیت این هفته بازار و صنایع برتر پیش بینی کرد با توجه به جهت گیری فعالین بازار بسمت سهام مرتبط با نرخ دلار و ارز و با توجه به ادامه رشد قیمت های جهانی اکثر کامودیتی ها بخصوص سنگ آهن، زغال سنگ و آلومنییوم، انتظار می رود گروه های فلزی، معدنی، پالایشگاهی و برخی تک نمادهای مرتبط با قیمت های جهانی همچنان دادوستدهای پرتقاضا و مثبتی را تجربه کنند.

موضوعی که می تواند مقدمات شکسته شدن مقاومت های محکم پیش روی شاخص کل را فراهم آورده و آهنگ ورود نقدینگی جدید را با شتاب بیشتری مواجه گرداند.

همچنین به نظر می رسد اکثر شرکت های گروه های سیمانی، کاشی و سرامیک و ساختمانی در شروع هفته پیش رو پرتقاضا و مثبت دنبال شوند. در این بین افزایش احتمالی نرخ فروش محصولات گروه سیمانی و بهتر شدن شرایط فروش آنها می تواند نماد های این گروه را از تقاضای به مراتب بالاتری برخوردار کند.

انتظار داریم نمادهای گروه آی تی همچنان پرتقاضا و همراه با صف خرید دنبال شوند. دراین میان، احتمالا نمادهای "مداران، آپ، رانفور، اپرداز و رکیش" از اقبال به مراتب بیشتری برخوردار خواهند بود.

طی چهارشنبه گذشته گروه های لاستیک سازی و کانی های غیر فلزی مورد توجه فعالین بازار قرار داشتند. موضوعی که احتمالا همچنان در هفته پیش رو تداوم خواهد داشت.

اما نماد شلیا در گروه کانی های غیر فلزی با توجه به رشد بالا و بدون توقف قیمت سهم،با افزایش ریسک همراه بوده که باید مد نظرسهامداران قرار گیرد.

زمان بورسی شدن رکورددار گرانترین سهم مشخص شد

زمان انتقال و گشایش نماد پالایشگاه تهران از فرابورس به بورس که رکورددار گرانترین سهم ایران است، مشخص شد.

به گزارش پایگاه خبری بورس پرس، در پی موافقت 21 اردیبشهت سال جاری هیات پذیرش ، پالایشگاه تهران 17 مهر بهعنوان پانصد و دومین شرکت در بازار دوم معاملات بورس و با همان نماد "شتران" درج شد تا از فرابورس به بورس منتقل شود.

بر این اساس ، مهدی پارچینی مدیر عملیات بازار نقد شرکت بورس ، زمان این انتقال و گشایش نماد را فردا یکشنبه 9 آبان اعلام کرد.

این پالایشگاه درحالی اردیبهشت سال جاری سرمایه اسمی را از محل سود انباشته از 800 به 1200 میلیارد تومان رسانده و سود هر سهم را به 219 ریال اصلاح کرده که 19 مهر 91 با سرمایه اندک 6.1 میلیارد تومانی وارد فرابورس شد و با کشف قیمت 7500 تومانی هر سهم، عنوان گران ترین سهم در میان همه عرضه های اولیه و شرکت های مشمول اصل 44 را به خود اختصاص داد.

سپس بعد از توقف حدود 7 ماهه، با بازگشایی نماد در 10 اریبشهت 92 و افزایش بی سایقه قیمت هر سهم به 79 هزار تومان و سپس به بیش از 127 هزار تومانی روبرو شد تا شاید برای همیشه گرانترین و شگفت آورترین سهم تاریخ بازارسهام ایران باشد.

معاون صادرات:

اولین محصول سایپا با شرکای خارجی صادر شد/ قیمت تقریبی آریو در عراق

معاون صادرات سایپا از صادرات اولین محصول مشترک سایپا با شرکای خارجی خبر داد و قیمت تقریبی آریو در عراق را اعلام کرد.

به گزارش پایگاه خبری بورس پرس، محسن جوان با اشاره به توسعه سبد محصول سایپا در بازارهای صادراتی و با هدف افزایش تولیدات جدید از صادرات اولین محصول مشترک سایپا با شرکای خارجی به عراق خبر داد و گفت: اولین محموله مربوط به 100 خودروی آریو اتوماتیک براساس تقاضای 1000 دستگاهی بود که به عراق صادر شد و و طی ماه های آینده مابقی تقاضا ارسال خواهد شد.

به گفته وی قیمت تقریبی این محصول در عراق احتمالا حدود 15 هزار دلار خواهد بود اما نماینده سایپا بر اساس شرایط و مطالعات بازار، قیمت نهایی را تعیین خواهد کرد.

وی به حضور دیرینه سایپا در عراق و صادرات بیش از 150 هزار دستگاه خودرو به این کشور اشاره کرد و گفت: در طول یک دهه گذشته صادرات به عراق در قالب CBU بود اما با توجه به استقبال بسیار مردم عراق از محصولات سایپا و طبق قرارداد کنسرسیوم سه جانبه ، تولید محصولات سایپا از آخر سال 93 به صورت کامل در عراق آغاز و در مرحله اول تولید خودروهای گروه ایکس 200 شروع شده و به زودی محصولات جدیدی مانند آریو در عراق تولید خواهد شد.

این مقام مسئول با بیان اینکه از اول سال تاکنون مجموع صادرات خودرو و قطعات منفصله خودرو سایپا بالغ بر 30 میلیون دلار بوده ، ادامه داد: با طرف لبنانی به توافق رسیده و در این کشور حضور جدی خواهیم داشت و اولین نمایشگاه را هم افتتاح کردیم.

جوان در خصوص سایت های تولیدی سایپا در کشورهای هدف گفت: عراق، سوریه، ونزوئلا، سودان و سنگال از سایت های فعال تولیدی سایپا است که فقط در سوریه به دلیل شرایط خاص آن کشور فعالیت کمی صورت می گیرد. در کشور عراق نیز به علت تغییر قوانین آن کشور با وقفه ای روبرو شدیم و پیش بینی ما این است که از ماه جاری شرایط تولید سایپا در این کشور بهتر خواهد شد .

وی گفت: عرضه محصول جدید آریو به بازار عراق از چند جهت قابل اهمیت است. چرا که اولین باری است که محصول اتوماتیک به بازار و مشتریان وفادارمان در عراق صادر می کنیم . نکته دوم این که آریو اولین محموله صادراتی محصول مشترک سایپا با شرکای خارجی است و در حال کسب تجربه در این زمینه هستیم که با سرمایه گذار خارجی در ایران تولیداتی انجام شود که نه تنها برای بازار داخل بلکه به بازارهای صادراتی منطقه نیز صادر شود.

جوان گفت: بازار دیگر مشابه کشور عراق، بازار بزرگ الجزایر در شمال آفریقاست که با حضور مقامات عالی رتبه دو کشور قراردادهای بین گروه سایپا و طرف الجزایری به امضا رسیده است و در حال آماده سازی سایت تولیدی مان در الجزایر هستیم و این سایت در سه ماه اول سال 2017 راه اندازی خواهد شد و بازار الجزایر نیز همانند عراق می تواند برای سایپا به یکی از بازارهای بزرگ صادراتی تبدیل شود.

مدیرعامل شرکت سرمایه گذاری اعتلا البرز عنوان کرد:

افزایش سودآوری دارویی ها با یکسان سازی ارز / بدهی دولت به تولیدکنندگان، مشکل اصلی صنعت

به نظر می رسد برنامه یکسان سازی نرخ ارز تا پایان سال جاری به اجرا در می آید که در این بین می توان چند سناریو برای ارز واحد در نظر گرفت. به طوریکه از یک سوی نرخ ارز واحد می تواند نزدیک به ارز مبادله ای یا آزاد تعیین شود و از سوی دیگر کمی بیشتر از ارز آزاد یا مابین مبادله ای و آزاد در نظر گرفته شود.

یکسان سازی ارز در حالی یکی از مهمترین برنامه های دولت و بانک مرکزی به شمار می رود که اجرای آن تبعات متفاوتی را بر صنایع مختلف همچون دارو در پی خواهد داشت. بطوریکه بسیاری از کارشناسان و فعالان بازار سرمایه معتقدند که تک نرخی شدن ارز موجب افزایش بهای تمام شده تولید محصولات شرکت های دارویی ناشی از رشد هزینه واردات مواد مصرفی آنها خواهد شد و در نهایت تبعات منفی بر وضعیت سودآوری آنها اعمال خواهد کرد.

در همین ارتباط، مدیرعامل شرکت سرمایه گذاری اعتلا البرز در گفتگو با خبرنگار بورس نیوز عنوان کرد: به نظر می رسد برنامه یکسان سازی نرخ ارز تا پایان سال جاری به اجرا در می آید که در این بین می توان چند سناریو برای ارز واحد در نظر گرفت. به طوریکه از یک سوی نرخ ارز واحد می تواند نزدیک به ارز مبادله ای یا آزاد تعیین شود و از سوی دیگر کمی بیشتر از ارز آزاد یا مابین مبادله ای و آزاد در نظر گرفته شود.

محمد علی میرزا کوچک شیرازی افزود: به هر حال آنچه که مسلم به نظر می رسد این است که در صورتی که تک نرخی شدن ارز سبب افزایش بهای تولید شرکت های دارویی گردد ، به طور قطع وزارت بهداشت نیز قیمت فروش محصولات را افزایش خواهد داد. با توجه به شرایط فعلی تعیین ارز واحد در محدوده ارز آزاد یا کمی بیشتر از آن دور از انتظار نیست و این موضوع سبب رشد سودآوری شرکت های دارویی خواهد شد و بر خلاف تصور اغلب افراد برای این مجموعه ها سبب افزایش سودآوری خواهد شد.

وی ادامه داد: در شرایط فعلی تفاوت چندانی میان ارز مبادله ای و آزاد وجود ندارد و تعیین ارز مبادله ای به عنوان ارز واحد متحمل نیست. از این رو با توجه به تجربه سال های گذشته هر چه نرخ ارز بالاتر در نظر گرفته شود، سودآوری تولید کنندگان دارویی از محل دریافت افزایش نرخ فروش محصولات نیز بیشتر خواهد شد.

مدیرعامل شرکت سرمایه گذاری اعتلا البرز در خصوص چشم انداز صنعت دارو گفت: به طور قطع رشد اقتصادی بر کلیه بخش ها و صنایع اثر مثبت می گذارد و هر چه مبادلات مالی بهتر انجام شود خرید مواد اولیه نیز با سهولت بیشتری صورت می پذیرد.

این در حالی است که مشکل اصلی صنعت دارو حجم قابل توجه بدهی دولت به آن است که نسبت به سال های قبل افزایش یافته و عمدتاً ناشی از عدم پرداخت وجه از سوی بیمارستان های دولتی و داروخانه ها است. در این بین دولت به منظور تسویه بخشی از این بدهی ها اقدام به انتشار اوراق برای وزارت بهداشت نموده که باید دید سهم دارو و شرکت های تولید کننده آن از مبالغ ناشی از عرضه این اوراق چه میزان است. به هر حال این صنعت با مشکل جدی کمبود نقدینگی مواجه شده و دولت می بایست برای رفع آن چاره ای بیاندیشد.

شیرازی پیرامون افزایش قیمت فروش محصولات تولیدی اظهار داشت: این موضوع از شهریور ماه سال جاری آغاز شد و عمده افزایش نرخ فروش در مهر و آبان ماه هر سال انجام می شود که مقدار آن روی هر محصول متفاوت است.

وی در پایان در خصوص امکان توسعه صادرات محصولات دارویی به کشورهای خارجی گفت: از یک سو بسترهای لازم جهت صادرات محصول دارویی وجود ندارد و از سوی دیگر هزینه های قابل توجه فروش خارجی و پایین بودن قیمت فروش دارو در کشورهای دیگر نسبت به در بازار داخلی سبب شده تا تنها سه تا پنج درصد از کل فروش شرکت ها به صادرات اختصاص یابد و به دلایل مذکور بخش عمده ای از تولیدات در بازار داخلی عرضه می شود.