مجله آموزشی، خبری "سلام دنیا"

اخبار سلامت و بهداشت، سبک زندگی و بازار سرمایه را دنبال کنیدمجله آموزشی، خبری "سلام دنیا"

اخبار سلامت و بهداشت، سبک زندگی و بازار سرمایه را دنبال کنیدسهام توریل و پتانسیل سودآوری حتوکا / حتوکا و پتانسیل های آن برای تعدیل مثبت

حتوکا و پتانسیل های آن برای تعدیل مثبت با اهمیت سود

1. سهام توریل و پتانسیل سودآوری حتوکا از محل فروش آن

حتوکا که مالک 108345000 سهم توریل، به بهای تمام شده هر سهم 100تومان در پرتفوی سرمایه گذاری خود بود، در روز گذشته 15میلیون سهم را به قیمت 225 تومان واگذار نمود. سود حاصل از این واگذاری 57ریال به ازای هر سهم حتوکا معادل 19.3درصد تعدیل مثبت خواهد بود. به نحوی که سود شرکت که برای سال مالی 95 که مبلغ 295 ریال به ازای هر سهم پیش بینی گردیده است با توجه به سود حاصل از این فروش به 352 ریال افزایش خواهد یافت. این فروش روی سود حاصل از سرمایه گذاریهای سهم نیز برای سال مالی 95 تاثیر کاهنده ای نخواهد داشت ولی برای سال مالی 96 با فرض تقسیم سود 22 تومانی توریل مشابه با مجمع امسال کمتر از 1تومان از سود حتوکا خواهد کاست. اما مهمتر از تعدیل 19.3درصدی فعلی که به آن اشاره شد شایعه ای بسیار قوی در بازار وجود دارد، مبنی بر اینکه حتوکا قصد فروش 93 میلیون سهم دیگر توریل پرتفوی خود را دارد! مهمی که اگر در قیمت 225تومان به واقعیت بپیوندد سود حتوکا برای سال مالی جاری به بیش از 70تومان خواهد رسید! یعنی بالغ بر 140درصد تعدیل مثبت!!! این در حالی است که به احتمال زیاد فروش بقیه سهمها در قیمتهای بالاتری انجام خواهد گرفت. که این رخداد در روزهایی که بیشتر شاهد تعدیل منفی های پیاپی در سهمهای مختلف هستیم برای خود یک رکورد محسوب میشود.

2. افزایش 103درصدی حجم صادرات فولاد مبارکه و تاثیر مستقیم بر رشد سودآوری حتوکا

آمارهای گمرک در چهار ماه ابتدایی امسال نشان میدهد صنعت فولاد توانسته در این مدت با رساندن حجم صادرات محصولات خود به بالای 2 میلیون تن، نسبت به مدت مشابه سال قبل 77 درصد رشد صادرات را تجربه کند. فولادسازان کشورمان طی ۴ ماهه اول سال جاری دو میلیون تن فولاد صادر کردند که نسبت به سال قبل افزایش قابل ملاحظه ۷۷ درصدی را نشان می دهد. شرکت فولاد مبارکه که عمده درآمد حتوکا از محل حمل محصولات آن است توانسته طی این مدت با ۸۰۰ هزار تن صادرات محصولاتی همچون: ورقهای سرد و گرم، گالوانیزه، قلع اندود و اسلب سهم اصلی صادرات فولاد ایران را در اختیار بگیرد. به علاوه اینکه این شرکت توانست نسبت به سال قبل به میزان ۱۰۳ درصد صادرات خود را افزایش دهد. این رشد صادرات بخاطر اینکه با نرخهای پایین صورت میگیرد اثر چندانی بر سودآوری فولاد مبارکه ندارد ولی برای شرکتهایی نظیر حتوکا که حجم کارش به شدت رشد کرده است، تاثیر فوق العاده ای خواهد داشت.

حتوکا از 106میلیارد فروش و درآمد ارائه خدماتی که برای سال جاری پیش بینی نموده، 30میلیارد تومان آن را از محل حمل کالاهای صادراتی پیش بینی نموده است. با وجود اینکه این پیش بینی با 40درصد رشد نسبت به سال مالی قبل پیش بینی شده است ولی وقتی با رشد 103درصدی حجم صادرات فولاد مبارکه که در بالا به آن اشاره گردید مقایسه میگردد، اگر حجم صادرات فولاد در ادامه سال نیز تداوم داشته باشد جای رشد در آمد 40 درصدی حتوکا را نشان میدهد!

3. افزایش سرمایه و خرید ماشین آلات جدید

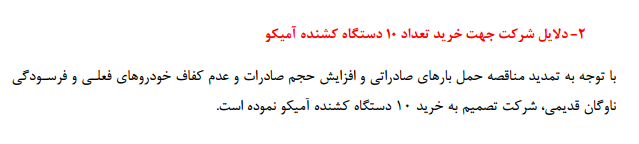

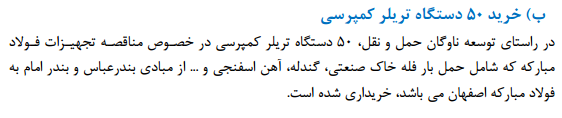

شرکت به تازگی مجمع افزایش سرمایه خود را تشکیل داده و حق تقدم آن تا پایان مهرماه قابل معامله است. هدف از افزایش سرمایه در جریان شرکت یکی تامین وجه 50دستگاه تریلر کمپرسی که قبلا خریداری شده و دیگری خرید 10دستگاه کشنده آمیکو عنوان گردیده است. در زیر توضیحات شرکت را که در گزارش افزایش سرمایه آن آمده است را مشاهده می کنید:

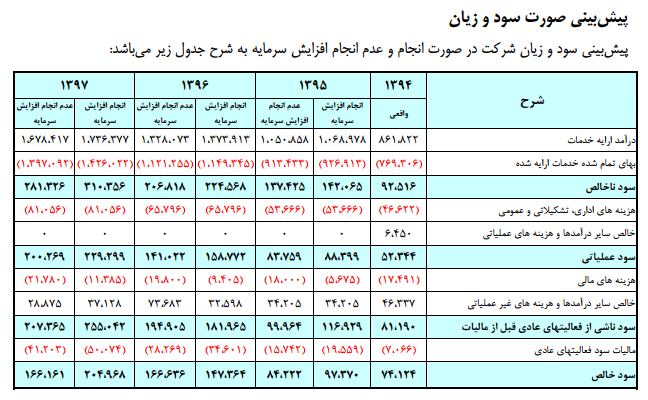

در ادامه صورت سود و زیان پیش بینی شده شرکت را تا پایان سال 97 مشاهده میکنید. شرکت در بودجه ای که بر اساس عملکرد 3ماهه خود به بازار ارسال نمود دقیقاً مطابق با گزارش توجیهی افزایش سرمایه پیش بینی سود خود را 16درصد تعدیل مثبت داد. تعدیلی که تنها با کاهش هزینه های مالی شرکت که میبایست اولین اثر هر افزایش سرمایه کارایی باشد، صورت گرفته است. ولی نکات مهم در سود پیش بینی شده سالهای 96 و97 شرکت نهفته است جایی که شاهد پیش بینی رشد سودآوری فوق العاده شرکت هستیم.

همانگونه که مشاهده می شود شرکت رشد 51درصدی سود را برای سال مالی 96 نسبت به سال 95 پیش بینی نموده است یعنی حدود 45 تومان سود به ازای هرسهم شرکت. همچنین برای سال مالی 97 حتوکا پیش بینی کرده 62تومان سود به ازای هر سهم سودسازی داشته باشد و این یعنی رشد 110 درصدی سودآوری شرکت برای سال مالی97 نسبت به سال 95!!! رشد سودآوری فوق العاده ای که اگر مطابق با پیش بینی ها محقق گردد، در کمتر شرکتی در شرایط فعلی رکود اقتصادی در بورس سراغ داریم.

برای عملکرد یک ساله منتهی به شهریور مشخص شد:

معرفی ۷ صندوق برتر با بازدهی تا ۷۷ درصدی/ یک کارگزاری در صدر

عملکرد

یک ساله ۱۸۰ صندوق سرمایه گذاری با اشکال مختلف نشان می دهد ۷ صندوق با

بازدهی حداکثر ۷۷ درصدی عملکرد قابل قبولی داشته اند و دو صندوق تحت مدیریت

کارگزاری بانک توسعه صادرات در صدر ایستاده اند.

به گزارش پایگاه

خبری بورس پرس، سابقه تاسیس و راه اندازی اولین صندوق های سرمایه گذاری در

دنیا مربوط به سال ١٨٢٢ (در هلند) و در ایران سال 86 است که به علت

برخورداری از ویژگی ها و مزیت های متعدد، توانسته اند بخش قابل توجهی از

سرمایه ها را جذب کنند و موجب کاهش ریسک سرمایه گذاران شوند.

براساس

این گزارش، طبق آخرین آمار مندرج در سایت شرکت مدیریت فناوری بورس ایران

fipiran.com/Fund/MFComparing/1 تاکنون 180 صندوق سرمایه گذاری مختلف و

شامل سه گروه صندوق سرمایه گذاری در سهام، با درآمد ثابت و مختلط در بازار

سرمایه ایران فعال هستند که مقایسه آنها در دوره های مختلف می تواند جالب

باشد.

در این میان بررسی عملکرد 12 ماهه منتهی به 28 شهریور 95

صندوق سرمایه گذاری در سهام نشان می دهد در برابر میانگین بازدهی حدود 24

درصدی شاخص کل بورس، 7 صندوق با بازدهی 77 تا 60 درصدی، بهترین عملکرد را

داشته اند.

در صدر صندوقهای سرمایهگذاری در سهام، صندوق سرمایه

گذاری توسعه صادرات تحت مدیریت کارگزاری بانک توسعه صادرات با کسب

بازدهی بیش از 77 درصدی قرار دارد.

این صندوق درحال حاضر دارای سه

سرمایهگذار حقوقی و بیش از 300 سرمایهگذار حقیقی است و امکان

سرمایهگذاری متقاضیان جدید از طریق شعب کارگزاری امکان پذیر وجود دارد.

در

رده های بعدی هم صندوق های ذوب آهن، ایساتیس، مشترک گنجینه ی مهر، بانک

اقتصاد نوین، نقش جهان و کارآفرینان برتر آینده با بازدهی 72 تا 60 درصدی

قرار گرفته اند.

همچنین در بین 17 صندوق سرمایه گذاری مخلتط ،

صندوق سرمایهگذاری توسعه پست بانک با بازدهی سالانه 61.6 درصدی در

جایگاه نخست ایستاده است. این صندوق چهار سرمایه گذار حقوقی و حدود 1300

سرمایهگذار حقیقی دارد.

صندوق های سرمایه گذاری مختلط آسمان

خاورمیانه، تجربه ایرانیان، آرمان اندیش هم نیکوکاری ایتام برکت با بازدهی

سالانه 51 ، 30 ، 28 و 27 درصدی نسبت به دیگر صندوق ها عملکرد بهتری داشته

اند.

بررسی ها از عملکرد 52 صندوق سرمایه گذاری از نوع با درآمد

ثابت هم نشان می دهد صندوق نیکوکاری پرسپولیس با بازدهی سالانه 36 درصدی در

رتبه اول جای گرفته است.

صندوق های نیکوکاری حافظ، نیکوکاری

دانشگاه الزهرا(س)، قابل معامله اعتماد آفرین پارسیان (ETF) و درآمد ثابت

کاریزما با بازدهی 27 ، 26، 25.6 و 25 درصدی ، کارنامه قابل قبولی را به

همراه داشته اند.

نگاهی به "حکشتی" پس از لغو تحریم ها/ برجام، فرصتی طلایی برای بازگرداندن مشتریان صنعت حمل و نقل دریایی

با

لغو تحریم ها و اجرایی شدن برجام "حکشتی" توانست در بازه ای کوتاه و با

گسترش فعالیت هایش دو بار رتبه جهانی خود را ارتقا داده و به جایگاه نوزدهم

دست یابد. این موفقیت در حالی رقم خورده که به دلیل شرایط و اوضاع نامطلوب

در حوزه حمل و نقل دریایی در جهان از منظر کرایه حمل کالا و محصولات،

بسیاری از شرکت های بزرگ همچون هانجین چین و هیوندایی کره ورشکسته شدند.

صنعت

حمل و نقل دریایی بزرگترین صنعت بین المللی در جهان است که بیش از 2.5

میلیون نفر در این صنعت مشغول به کارند. اما در این صنعت رکود بازارهای

جهانی، وجود مازاد ظرفیت و افزایش قیمت سوخت و به ویژه اعمال تحریم های بین

المللی از مهمترین چالش های است که صنعت حمل و نقل در سنوات گذشته با آن

مواجه بوده است .

به گزارش بورسینس به نقل از بورس نیوز، صنعت حمل و

نقل دریایی از آنجایی حائز اهمیت است که به دلیل تأثیر گذاری آن بر قیمت

تمام شده کالاها در کشورهای در حال توسعه جایگاه والایی دارد. در ایران نیز

طی سنوات گذشته شاهد آن بودیم که بسیاری از شرکت های بین المللی بیمه به

دلیل ترس از تحریم های آمریکا از تعامل با شرکت های حمل و نقل کالایی

ایرانی خودداری می کردند و کاهش نرخ کرایه های حمل و نقل، بالا رفتن قیمت

سوخت و افت درآمدهای نفتی کشور موجب کاهش تردد کشتی در بنادر کشور و در

نتیجه کاهش درآمد شرکت های کشتیرانی، فعالان و ذی نفعان در بنادر گردید و

هزینه حمل و نقل در قیمت تمام شده کالا در ایران به حدود دو برابر میانگین

جهانی رسید.

در این میان شرکت کشتیرانی جمهوری اسلامی ایران که

تقریباً از سال 88 تحت شدیدترین تحریم های بین المللی قرار گرفته بود،

توانست این محدودیت ها را به فرصت هایی جهت تشکیل ناوگانی از کشتی های حمل

مشتقات نفتی و محصولات شیمیایی فله شده تبدیل سازد.

با لغو تحریم ها

و اجرایی شدن برجام "حکشتی" توانست در بازه ای کوتاه و با گسترش فعالیت

هایش دو بار رتبه جهانی خود را ارتقا داده و به جایگاه نوزدهم دست یابد.

این موفقیت در حالی رقم خورده که به دلیل شرایط و اوضاع نامطلوب در حوزه

حمل و نقل دریایی در جهان از منظر کرایه حمل کالا و محصولات، بسیاری از

شرکت های بزرگ همچون هانجین چین و هیوندایی کره ورشکسته شدند.

نکته

حائز اهمیت دیگر در خصوص صنعت مورد بحث پیرامون مشکلات مرتبط با بیمه کشتی

ها است که با اجرای برجام در حال حاضر بیمه های بین المللی دیگر از ارایه

پوشش های بیمه ای به کشتی های تجاری ایرانی واهمه نداشته و همکاری های لازم

را با آنها دارند و تمام کشتی ها براحتی می توانند از پرچم کشور ایران

بدون هیچگونه نگرانی خاصی استفاده کنند.

آنچنان که اواخر مرداد ماه

تفاهم نامه همکاری بیمه ای بین شرکت کشتیرانی و کلوپ پی اند آی skuld به

امضا رسید تا این شرکت نروژی با توجه به نوع پوشش شناورها مسئول جبران

خسارت بیمه و خدمات بیمه ای خارج از دریا را ارایه دهد.

همچنین در

مرداد ماه سال جاری نیز 9 فروند کشتی مسافری و حمل فیدری متعلق به شرکت

کشتیرانی والفجر از زیر مجموعه های "حکشتی" تحت پوشش کلوپ بین المللی

P&I قرار گرفت تا پس از لغو محدودیت ها در ناوگان تجاری (فله ،کانتینر و

جنرال کارگو) تردد ناوگان مسافری نیز بار دیگر به شرایط قبل بازگشته و با

تکمیل کمربند حمل و نقلی، تردد کشتی ها تحت پرچم سه رنگ جمهوری اسلامی

ایران در حوزه حمل و نقل کالا به اقصی نقاط دنیا انجام پذیرد و این اتفاق

حدوداً یک هفته پس از خروج نام سه شرکت ایرانی از فهرست تحریم های اروپا

رقم خورد تا همکاری با این مجموعه ها که براساس نظر اتحادیه اروپا از سال

2008 تا 2015 میلادی ممنوع شده بود، مجدد از سر گرفته شود.

همچنین،

توسعه خطوط و ابعاد همکاری های این مجموعه بورسی پس از اجرای برجام به

امضای تفاهم نامه همکاری میان "حکشتی" و موسسه رده بندی GL DNV نروژ شد تا

همکاری های دو جانبه میان دو کشور توسعه یابد. با این مضمون که بعد از

توافق جامع هسته ای بین ایران و گروه 1+5 و رفع تحریم ها شرایط ویژه ای

برای توسعه همکاری ها فراهم شده و در همین راستا اغلب کشورهای جهان از جمله

ایتالیا، ترکیه و قزاقستان، به دنبال استفاده از شرایط به وجود آمده در

این صنعت هستند.

در حال حاضر نیز هفت بانک متوسط اروپایی با ایران

شروع به همکاری کرده اند و برخی تضمین های شرکت ها و موسسات بیمه ای نیز

شروع شده است؛ بطوریکه برقراری دوباره خط اروپا به عنوان یکی از دستاوردهای

برجام بوده است.

افزون بر این موارد، پس از توافق برجام و در

راستای توسعه خطوط، دفاتر منطقه ای نیز در کشورهای مختلف بازگشایی شده و

افزون بر دفاتر چین، دبی، کره جنوبی، ژاپن، مالزی، هند و عراق، خطوط حمل و

نقل به مقصد مصر، لیبی ،لبنان،آلمان و بلژیک هم راه اندازی شده و دو شرکت

مشترک نیز با دو کشور ایتالیا و آلمان تأسیس گردیده است. بطوریکه در حال

حاضر محدودیت های حوزه کشتیرانی از بین رفته و کشتی های "حکشتی" ماهانه

دوبار عازم اروپا ، می شوند و پس از 12 سال بار دیگر خط آمریکای جنوبی راه

اندازی شده است.

همچنین بعد از سالها خط خلیج فارس به ژاپن و کره

جنوبی راه اندازی شد و این جایی مهم تلقی میشود که بدانیم در کل منطقه

خاورمیانه تنها شرکتی که خدمات به سمت کره جنوبی (بند اینچئون) را ارائه

میکند کشتیرانی جمهوری اسلامی ایران است .

از سوی دیگر خط جدید هند

به عراق نیز که مجدد شروع به فعالیت کرده، از هند به مقصد بندر عباس و بعد

به سوی ام القصر عراق بارگیری می کند.

همچنین امضای تفاهم نامه

همکاری بین کشتیرانی جمهوری اسلامی ایران با کشتیرانی مرسک دانمارک که

بزرگترین کشتیرانی کانتینری جهان محسوب می شود و شرکت جی اس ام سی جی ام

فرانسه به عنوان سومین خط بزرگ کشتیرانی جهان از دیگر نکات مهمی است که در

دوران پسا برجام محقق شده است.

بر این اساس آنچه از این گزارش به

دست می آید آن است که برجام و فضای حاکم بر اقتصاد و مراودات بین المللی

ایران در فضای پسا برجام، فرصتی مغتنم را برای شرکت هایی همچون "حکشتی"

فراهم آورده تا در کنار توسعه خطوط جدید مشتریان خود را نیز بازیابد؛

بطوریکه هم اکنون کشتی های ناوگان کشتیرانی جموری اسلامی ایران می توانند

از بنادر ژاپن، چین، کره جنوبی، هند و عراق از بنادر اروپایی و آفریقایی

نیز بارگیری و در مسیرهای بین المللی بیشتری تردد کنند.

برای دومین مرتبه در سه ماه اخیر:

کاغذ پارس بازهم ساختمان فروخت و سود را افزایش داد/ این بار ۲۵ درصد

کاغذ پارس برای دومین مرتبه در سه ماه اخیر از فروش واحد مسکونی و تعدیل سود ۲۵ درصدی خبر داد.

به

گزارش بورسینس به نقل از پایگاه خبری بورس پرس، شرکت کاغذی پارس که 19

اردیبشهت سال جاری به عنوان اولین شرکت جدید وارد بازار سهام شد و تاکنون

با رشد قیمت 68 درصدی از 150 تومان کشف قیمت به حدود 252 تومان دیروز

رسیده، سود هر سهم سال مالی را افزایش داد.

براساس این گزارش، 16

خرداد سال جاری "چکاپا" با سرمایه بیش از 131 میلیارد تومانی، سود هرسهم

سال مالی جاری را از محل فروش 150 دستگاه از مجموع 577 دستگاه مسکونی با 10

درصد افزایش همراه کرده بود.

حال این شرکت فرابورسی از افزایش حدود

25 درصدی سود 301 ریالی خبر داد و اعلام کرد: از محل فروش شهرک های مسکونی

مبلغ 88819 میلیون ریال سود غیرعملیاتی و از محل قرارداد منعقد شده 15000

میلیون ریال سود در سرفصل سایر درآمد های عملیاتی حاصل شده که نهایتأ eps

نهایی شرکت در سال مالی منتهی به 1395/08/30 معادل 376 ریال خواهد بود.

با

توجه به بررسی های صورت گرفته در نتیجه اطلاعات افشا شده فوق، سود (زیان)

خالص اعلامی سال مالی منتهی به 1395/08/30 به شرح جدول ذیل تغییر خواهد

یافت. به محض تهیه، اطلاعات تفصیلی نیز متعاقباً ارائه می گردد.

آخرین روز داد و ستد سهام حق تقدم یک شرکت پتروشیمی

امروز آخرین روز داد و ستد سهام حق تقدم یک شرکت پتروشیمی بزرگ و قدیمی بورسی است.

به گزارش بورسینس به نقل از پایگاه خبری بورس پرس، امروز آخرین روز داد و ستد سهام حق تقدم پتروشیمی شازند (اراک) است و در پایان معاملات نماد آن " شاراکح" بسته می شود.

براساس این گزارش، مجمع فوق العاده 24 اسفند این شرکت بورسی با افزایش سرمایه 40 درصدی این شرکت موافقت کرد تا از مطالبات و آورده نقدی سهامداران ، سرمایه اسمی "شاراک" از 360 به 504 میلیارد تومان و برسد.

"شاراک" که سود هر سهم سال مالی 95 را با سرمایه جدید 643 ریال اعلام کرد جزء 50 شرکت بزرگ بورسی و در رتبه 47 به لحاظ ارزش بازار است که 16 شهریور سال 78 برای اولین بار سهام آن در بورس مورد معامله قرار گرفت.

شرکتهای سرمایه گذاری گروه توسعه ملی، تاپیکو و صندوق بازنشستگی کشوری بزرگترین سهامدار این شرکت هستند.

افزایش سود لیدر پالایشگاه ها (شبندر) + تغییر ۱۸۰ درجه ایی درآمد یک شرکت بورس

برنامه فروش ۵ ملک یک شرکت فرابورسی اعلام شد

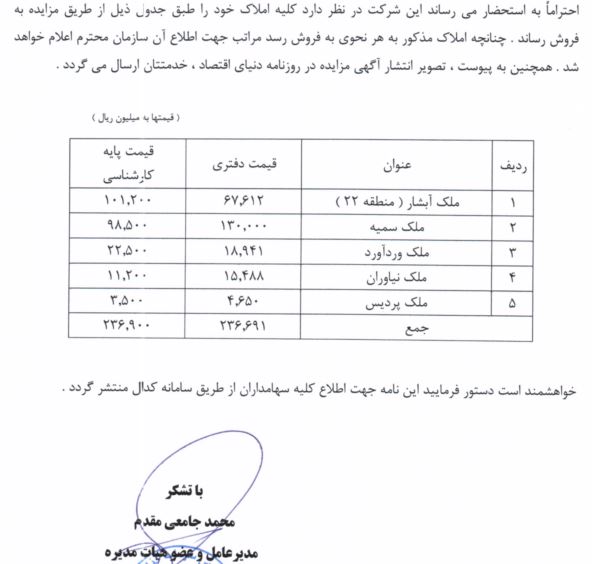

به گزارش بورسینس به نقل از پایگاه خبری بورس پرس، گسترش سرمایه گذاری ایرانیان که با سرمایه 40 میلیارد تومانی در فرابورس حضور دارد ، برنامه فروش 5 ملک واقع در تهران را اعلام کرد.

براساس این گزارش، ارزش پایه این املاک 23.6 میلیارد تومان است و محمد جامعی مقدم مدیرعامل "وگستر" توضیح زیر را به سازمان بورس و سهامداران داده است:

انتهای پیام

افزایش سود لیدر پالایشگاه ها + 8 فرضیه و زمان تعمیرات اساسی

پالایشگاه

بندرعباس سود هر سهم سال مالی جاری را ۷ درصد افزایش داد و فرضیات ۸ گانه

این رشد و اعلام زمان تعمیرات اساسی را اعلام کرد.

به گزارش پایگاه خبری بورس پرس، هفته پیش بود که پالایشگاه بندرعباس

بعد از گذشت دو ماه از مهلت ارسال اطلاعات میاندوره ایی (به دلیل عدم

دریافت نرخ فروش خوراک و فروش فراورده ها )، اقدام به انتشار گزارش عملکرد

سه ماهه و اعلام کرد در سه ماه اول سال قادر به تحقق 19 ریال (معادل 13

درصد ) از سود 150 ریالی شده که نسبت به مدت مشابه سال قبل با کاهش 27

درصدی فروش همراه بود.

حال "شبندر" 1.3 هزار میلیارد تومانی در

گزارشی دیگر، سود هر سهم سال مالی جاری را با 7 درصد افزایش 160 ریال پیش

بینی کرده و در 3 ماه اول سال هم 12 درصد معادل 19 ریال را پوشش داده است.

این رشد ناشی از فرضیات 8 گانه و اعلام زمان تعمیرات اساسی به شرح زیر است:

الف)

افزایش نرخ نفت خام، میعانات گازی، و فرآوردههای نفتی نسبت به پیشبینی

اولیه، به دلیل افزایش نرخ بینالمللی موارد ذکر شده بوده است.

ب)

نرخ ارز برای پنج ماه ابتدائی،معادل میانگین پنج ماه اول سال 95 بانک مرکزی

و برای ماههای شهریور لغایت اسفند، براساس مصوبه هیئت مدیره شرکت 32.000

ریال فرض شده و میانگین سال 95 با احتساب فرضهای ارائه شده 31.357 ریال

خواهد بود.

ج) نرخ خرید نفت خام و میعانات گازی در دوره پیشبینی،

براساس میانگین صورتحسابهای دریافتی از شرکت ملی پالایش و پخش در چهار ماه

اول 95 و به ترتیب 39.24 و 39.40 دلار برای نفت خام و میعانات گازی منظور

شده است.

د) نرخ فرآوردههای اصلی، بر اساس نرخ نشریه پلاتس برای

پنج ماه منتهی به پایان مرداد، با احتساب ضرایب اختلاف بنزین و نفت گاز، و

نرخ فرآورده های ویژه و نفتا، بر اساس میانگین پنج ماه منتهی به پایان

مرداد اعلام شده از سوی شرکت ملی پخش فرآورده های نفتی ایران محاسبه و

منظور شده است.

نرخ های اعلامی از سوی شرکت ملی پخش، بر اساس میانگین نشریه پلاتس محاسبه و به شرکت های پالایشی و بورس کالا اعلام می شوند.

ه) کارمزد صادرات (2درصد فروش های صادراتی،ارزی وبنکرینگ) معادل 25 درصد از هزینه های عمومی، اداری و تشکیلاتی شرکت است.

و) نرخ های اعلامی از سوی شرکت ملی پالایش و پخش، با توجه به شاخص کیفیت محصولات محاسبه و به شرکت اعلام گردیده است.

ز)

کلیه محاسبات بر اساس نرخهای اعلامی از سوی شرکت ملی نفت، شرکت ملی

پالایش و پخش، و مفروضات فوقالذکر انجام شده و همچون سالهای گذشته،

احتمال تغییرات مداوم اطلاعات دریافتی و در نتیجه تغییر پیشبینی سود و

زیان وجود دارد.

ح) شرکت در نظر دارد براساس برنامه ذیل در سال 1395 تعمیرات اساسی انجام دهد:

* تعمیرات اساسی واحد C.C.R در مهرماه 1395 به مدت 25 رور - TOTAL SHUTDOWN به مدت 10 روز در مهرماه.

* تعمیرات اساسی واحدهای تقطیر 01 و گاز مایع 05 در آبان و آذر 1395 به مدت 30 روز.

* تعمیرات اساسی واحد آیزو ماکس و هیدروژن در دی و بهمن 1395 به مدت 32 روز

افزایش سود لیدر پالایشگاه ها + 8 فرضیه و زمان تعمیرات اساسی

پالایشگاه

بندرعباس سود هر سهم سال مالی جاری را ۷ درصد افزایش داد و فرضیات ۸ گانه

این رشد و اعلام زمان تعمیرات اساسی را اعلام کرد.

به گزارش پایگاه

خبری بورس پرس، هفته پیش بود که پالایشگاه بندرعباس بعد از گذشت دو ماه از

مهلت ارسال اطلاعات میاندوره ایی (به دلیل عدم دریافت نرخ فروش خوراک و

فروش فراورده ها )، اقدام به انتشار گزارش عملکرد سه ماهه و اعلام کرد در

سه ماه اول سال قادر به تحقق 19 ریال (معادل 13 درصد ) از سود 150 ریالی

شده که نسبت به مدت مشابه سال قبل با کاهش 27 درصدی فروش همراه بود.

حال

"شبندر" 1.3 هزار میلیارد تومانی در گزارشی دیگر، سود هر سهم سال مالی

جاری را با 7 درصد افزایش 160 ریال پیش بینی کرده و در 3 ماه اول سال هم 12

درصد معادل 19 ریال را پوشش داده است.

این رشد ناشی از فرضیات 8 گانه و اعلام زمان تعمیرات اساسی به شرح زیر است:

الف) افزایش نرخ نفت خام، میعانات گازی، و فرآوردههای نفتی نسبت به پیشبینی اولیه، به دلیل افزایش نرخ بینالمللی موارد ذکر شده بوده است.

ب)

نرخ ارز برای پنج ماه ابتدائی،معادل میانگین پنج ماه اول سال 95 بانک

مرکزی و برای ماههای شهریور لغایت اسفند، براساس مصوبه هیئت مدیره شرکت

32.000 ریال فرض شده و میانگین سال 95 با احتساب فرضهای ارائه شده 31.357

ریال خواهد بود.

ج) نرخ خرید نفت خام و میعانات گازی در دوره

پیشبینی، براساس میانگین صورتحسابهای دریافتی از شرکت ملی پالایش و پخش

در چهار ماه اول 95 و به ترتیب 39.24 و 39.40 دلار برای نفت خام و میعانات

گازی منظور شده است.

د) نرخ فرآوردههای اصلی، بر اساس نرخ نشریه

پلاتس برای پنج ماه منتهی به پایان مرداد، با احتساب ضرایب اختلاف بنزین و

نفت گاز، و نرخ فرآورده های ویژه و نفتا، بر اساس میانگین پنج ماه منتهی به

پایان مرداد اعلام شده از سوی شرکت ملی پخش فرآورده های نفتی ایران محاسبه

و منظور شده است.

نرخ های اعلامی از سوی شرکت ملی پخش، بر اساس میانگین نشریه پلاتس محاسبه و به شرکت های پالایشی و بورس کالا اعلام می شوند.

ه) کارمزد صادرات (2درصد فروش های صادراتی،ارزی وبنکرینگ) معادل 25 درصد از هزینه های عمومی، اداری و تشکیلاتی شرکت است.

و) نرخ های اعلامی از سوی شرکت ملی پالایش و پخش، با توجه به شاخص کیفیت محصولات محاسبه و به شرکت اعلام گردیده است.

ز)

کلیه محاسبات بر اساس نرخهای اعلامی از سوی شرکت ملی نفت، شرکت ملی

پالایش و پخش، و مفروضات فوقالذکر انجام شده و همچون سالهای گذشته،

احتمال تغییرات مداوم اطلاعات دریافتی و در نتیجه تغییر پیشبینی سود و

زیان وجود دارد.

ح) شرکت در نظر دارد براساس برنامه ذیل در سال 1395 تعمیرات اساسی انجام دهد:

* تعمیرات اساسی واحد C.C.R در مهرماه 1395 به مدت 25 رور - TOTAL SHUTDOWN به مدت 10 روز در مهرماه.

* تعمیرات اساسی واحدهای تقطیر 01 و گاز مایع 05 در آبان و آذر 1395 به مدت 30 روز.

* تعمیرات اساسی واحد آیزو ماکس و هیدروژن در دی و بهمن 1395 به مدت 32 روز

تغییر ۱۸۰ درجه ایی درآمد یک شرکت بورسی در اولین پیش بینی

شرکت

بین المللی محصولات پارس در رویدادی مثبت، اولین پیش بینی هر سهم سال

مالی آینده را با ۱۸۰ درجه تغییر نسبت به سال جاری اعلام داد.

به

گزارش پایگاه خبری بورس پرس، بین المللی محصولات پارس که 9 اسفند سال

گذشته اقدام به افزایش سرمایه 300 درصدی ( از 10 به 40 میلیارد تومان) کرده

، در رویدادی مثبت ، اولین پیش بینی هر سهم سال مالی آینده را با 180

درجه تغییر نسبت به سال جاری اعلام داد.

براساس این گزارش، "شپارس"

درحالی برای هر سهم سال مالی 31 شهریور جاری 62 ریال زیان پیش بینی کرده که

در اولین پیش بینی درآمد سال مالی آینده برای هر سهم 18 ریال سود در نظ

گرفته است.

پیش بینی یک کارگزاری از وضعیت امروز گروه های پیشرو و یک صنعت + "فملی"

کارگزاری آبان وضعیت امروز معاملات سهام گروه های پیشرو، یک صنعت و ملی مس را پیش بینی کرد.

به

گزارش پایگاه خبری بورس پرس، شرکت کارگزاری آبان درباره شرایط امروز بازار

سهام اعلام کرد با توجه به نحوه داد و ستدهای روز چهارشنبه و با توجه به

تعطیلی دوشنبه جاری و همچنین عرضه اولیه طی چند روز آینده، به نظر گروه های

پیشرو همچون خودرویی، قطعه سازی، پالایشگاهی و فلزی و معدنی با عرضه های

دارای حجم ، معاملات متعادلی را تجربه کنند و سایر گروه ها کم حجم و منفی

دنبال شوند و تنها نمادهای کوچک و کم شناور همانند گروه قندی، آی تی و برخی

تک نمادهای گروه برقی و تجهیزاتی مورد اقبال بازار قرار گیرند.

از

دیگر نکات حائز اهمیت، قرار داشتن در روزهای آخر شهریور ماه، اتمام سال

مالی کارگزاری ها و روزهای آخر تسویه حساب اکثر آنها است که می تواند بر

فشار فروش ها بیافزاید.

در گروه بنیادی، گروه دارویی که با نزدیک

شدن به نیمه دوم سال، طبق سالهای گذشته می توانند مورد توجه مجدد فعالین

بازار قرار گیرند، شاهد معاملات کم حجم و متعادل اکثر نمادها طی هفته های

اخیر بودیم.

در این میان نمادهای "دفرا، دشیمی، دسینا، ددام و

دعبید"، معاملات پرتقاضا و مثبت تر را تجربه کرده اند. در نماد "دلر"

علیرغم انتشار خبر رونمایی از محصولات جدید شرکت در هفته دولت، شاهد

معاملات کم رمق این نماد طی روزهای گذشته بودیم.

بر اساس این خبر،

شرکت داروسازی اکسیر از شرکت های تابعه هلدینگ دارویی تامین، ، با حضور

وزیر دادگستری از 26 محصول جدید دارویی خود رونمایی کرد. عملیات اجرایی

پروژه سایت تولید محصول پروفیلد شامل سرنگهای آماده تزریق کلید خورد، و

همچنین سایت تولید محصولات جوشان شامل ویتامین سی و کلسیم و سایت تولید

محصولات هازاروس با تولید محصول متیل پردنیزول به بهرهبرداری رسید. تعداد 9

محصول انحصاری در ایران توسط داروسازی اکسیر تولید میشود که شامل تولید

انحصاری ویال لووفلوکساسین 500 میلی، ویال دورو مدول، کارتریج دنتاکائین،

کارتریج انسولین شامل سه دوزآمپول تایلوفن است که در هفته دولت و توسط

پورمحمدی وزیر دادگستری رونمایی شد.

با این حال انتظار داریم نماد "دلر" تحت تاثیر این خبر، معاملات مناسب تری را چه از لحاظ حجم و چه از لحاظ قیمت تجربه کند.

در

نماد "فملی" نیز شاهد انتشار خبر افزایش تولید زیر مجموعه های شرکت بودیم.

بر این اساس، تولید کنسانتره مس کشور درحالی طی 5 ماه نخست امسال رشد 18

درصدی را تجربه کرد که شرکت های زیرمجموعه شرکت ملی صنایع مس ایران شامل

«مس سرچشمه»، «مس سونگون» و «مس میدوک» از ابتدای فروردین تا پایان

مردادماه، 432 هزار و 412 تن کنسانتره مس تولید کرده اند و این رقم در مدت

مشابه سال گذشته، 367 هزار و 14 تن بوده است.

از ابتدای فروردین تا

پایان مرداد جاری، مجتمع های «مس سرچشمه» و «مس میدوک»، 97 هزار و 413 تن

«مس آند» و 77 هزار و 987 تن «مس کاتد» تولید کردند.

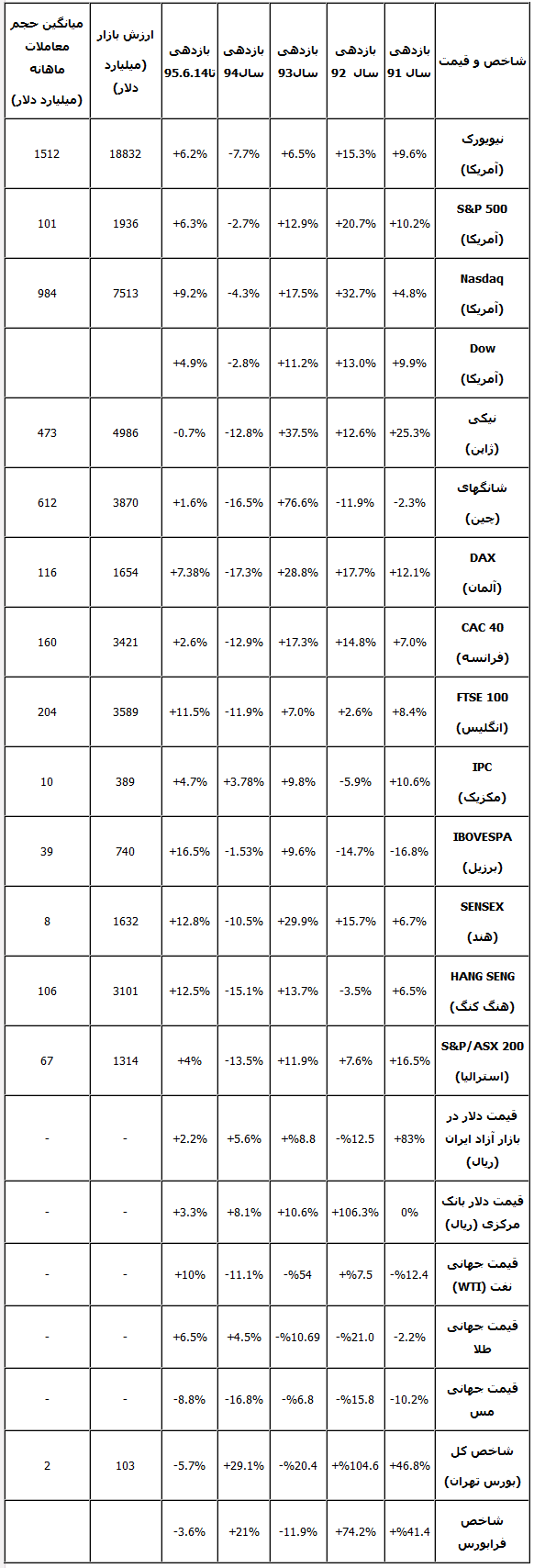

کارگزار خبره بورس گفت: رابطه معکوس شاخص بورس ایران با ۱۴ شاخص مطرح دنیا

یک کارگزار خبره در گفت و گو با بورس پرس اعلام کرد:

رابطه معکوس شاخص بورس ایران با ۱۴ شاخص مطرح دنیا / پیش بینی ۶ ماه آینده

یک

کارگزار خبره با مقایسه شاخص بورس ایران با ۱۴ شاخص مطرح دنیا طی ۵ سال

اخیر و چند متغیر داخلی ، جهت کلی شاخص بورس ایران در سال جاری را پیش بینی

کرد.

فردین آقا بزرگی در گفت و گو با پایگاه خبری بورس پرس،

با اشاره به روند نزولی شاخص بورس تهران در ماه های اخیر، اظهار داشت: در

برابر بازدهی منفی 5.7 درصدی شاخص کل بورس ایران تا نیمه شهریور ، شاخص

بورس های شناخته شده بین المللی روندی مثبت داشته اند. بدین ترتیب رابطه ای

معکوس بین روند حرکت بورس ایران و خارج از کشور وجود دارد.

وی

ادامه داد: با بررسی و مقایسه روند حرکتی شاخص بورس های دنیا و ایران این

فرضیه مطرح خواهد شد که تا پایان سال 95 نباید انتظاری برای رشد و صعود

قیمت ها و شاخص داشته باشیم. اما اتخاذ تدابیر اقتصادی خاص از جمله تک نرخی

کردن و آزادسازی نرخ ارزها می تواند به ایجاد شوک تقاضا در اقتصاد منتهی

شود. این موضوع تاحدودی می تواند رکود حاکم بر اقتصاد ایران را بهبود

بخشیده و به مرور زمان رونق اقتصادی ایجاد شود.

این

کارگزار افزود: طی 5 ماه و نیم ابتدای سال جاری اکثر قریب به اتفاق بورس

های مطرح و شاخص های آنها رشدی موزون همچون روند سال های صعودی گذشته داشته

اند و در این بین تنها شاخص بورس تهران و فرابورس ایران

دارای بازدهی منفی بیشتر از یک درصد بود. این درحالی است که سال 94 شاخص

اکثر بورس های دنیا بجز بورس تهران و فرابورس ایران منفی بود و دو شاخص

بورس تهران و فرابورس 27.5 و 21 درصد رشد کردند.

آقابزرگی

ادامه داد: سال 93 نیز اکثر بورس های دنیا روندی مثبت داشته و شاخص بورس و

فرابورس 20 و 12 درصد بازدهی منفی داشتند. اما سال 92 که تنها شاهد رشد

قابل توجه شاخص نزدک آمریکا به میزان 33 درصد بودیم ، بورس تهران 105 درصد

افزایش را تجربه کرد که یکی از به یادگارماندنی ترین بازدهی ها رقم زد.

شاخص فرابورس نیز 74 درصد افزایش کرد.

به

گفته وی سال 91 همسویی روند مثبت شاخص بورس تهران با سایر بورس ها ثبت شد

اما به دلایلس منطقی همچون تورم ساختاری و کنترل و مدیریت نرخ ارز و ...

افزایش شاخص در ایران بیش از سایر بورس ها بود.

مدیرعامل

کارگزاری بانک آینده خاطر نشان کرد: به استثناء سال 94 که تصادفا بورس

تهران با رشد مواجه و سایر بورس ها با کاهش رو برو بودند، روند حرکت اکثر

شاخص بورس ها، منهای چین و هنگ کنگ که دستخوش حبابی کم نظیر در آن سال

بودند، در سایر بورس ها شاهد روندی رو به رشد و آرام بودیم. به خصوص با

درنظر گرفتن حجم معاملات و ارزش بازار ثبات آن بازارها تاحدودی تائید و

ریسک سرمایه گذاری را در آن بورس ها کمتر نشان می دهد.

آقا

بزرگی ادامه داد: اولین نتیجه ای که از آمار ارایه شده می توان گرفت این

است که تقریبا بتای شاخص بورس ایران در مقایسه با سایر شاخص های مطرح دنیا

معکوس است. بنابراین نمی توانیم انتظار داشته باشیم تا پایان سال 95 حرکت

شاخص همچون سایر بورس ها در سایر کشورها مثبت باشد. مگر با اتخاذ تدابیری

همچون آزاد کردن نرخ ارز که که در دستور کار دولت نیز است. این موضوع می

تواند موجب جهش قیمتی ارزها شود.

به

گفته وی با این همه تنها باید امیدوار بود که برای سال 96 با برنامه ریزی و

بهبود وضعیت سودآوری شرکتها و صنایع ، آثار مثبت رشد قیمت سهام و شاخص را

شاهد باشیم.

در پایان معاملات امروز رخ می دهد:

توقف نماد ۳ برای افزایش سرمایه + ۲ شرکت برای مجمع سالانه و هیات مدیره

در پایان معاملات امروز نماد ۳ شرکت برای افزایش سرمایه ۲۷۵ ، ۸۸ و ۵۰ درصدی و دو شرکت برای مجمع سالانه و هیات مدیره بسته می شود.

به

گزارش پایگاه خبری بورس پرس، در پایان معاملات امروز نماد 3 شرکت ماشین

سازی نیرو محرکه، لیزینگ رایان سایپا و ایران دارو برای افزایش سرمایه 275 ،

88 و 50 درصدی بسته می شود.

همچنین

نماد دو شرکت گروه پتروشیمی سرمایه گذاری ایرانیان (پترول) و فولاد امیر

کبیر کاشان برای مجمع سالانه و انتخاب هیات مدیره بسته می شود.

براساس این گزارش، سرمایه 3.25 میلیارد "تحمرکه" از تجدید ارزیابی دارایی ها

به بیش از 12 میلیارد تومان خواهد رسید و سرمایه 240 میلیارد تومانی

"ولساپا" از محل آورده نقدی و مطالبات سهامداران به 452 میلیارد تومان

خواهد رسید.

"دیران" نیز قصد دارد از محل مطالبات شده سهامداران و آورده نقدی سرمایه اسمی را از 16 به 24 میلیارد تومان برساند.

عضو کمیسیون اقتصادی مجلس شورای اسلامی عنوان کرد:

فرصت 6 ماهه دولت برای بازگرداندن امید به بورس

تیم

اقتصادی و مسئولین دولت برای افزایش سرمایه در گردش رفع مشکلات نقدینگی و

ایجاد رونق نسبی در بخش های تولیدی اقتصاد کشور که اغلب یا تعطیل شده اند

یا در آستانه تعطیلی قرار گرفته و با کاهش تولید روبرو شده اند از طریق

بانک ها تسهیلات ارزان قیمت اعطا کند تا با این راه کار غیر تورم زا در

اقتصاد و به دنبال آن بازار سرمایه که آیینه تمام نمای اقتصاد است رونق

ایجاد کند.

تیم

اقتصادی دولت در نظر دارد تا در 6 ماه دوم سال جاری رکود را از بین ببرد و

اقتصاد را به سمتی حرکت دهد که مشکلات بنگاه های اقتصادی حل شود و تنها در

نیمه دوم سال جاری زمان دارد تا برگ برنده خود را رو کند.

یک

عضو کمیسیون اقتصادی مجلس شورای اسلامی ضمن این مطلب در گفتگو با خبرنگار

بورس نیوز اظهار داشت: تیم اقتصادی و مسئولین دولت برای افزایش سرمایه در

گردش رفع مشکلات نقدینگی و ایجاد رونق نسبی در بخش های تولیدی اقتصاد کشور

که اغلب یا تعطیل شده اند یا در آستانه تعطیلی قرار گرفته و با کاهش تولید

روبرو شده اند از طریق بانک ها تسهیلات ارزان قیمت اعطا کند تا با این راه

کار غیر تورم زا در اقتصاد و به دنبال آن بازار سرمایه که آیینه تمام نمای

اقتصاد است رونق ایجاد کند.

احمد

محمدی انارکی در ادامه افزود: همانطور که واقفید بازار سرمایه طی چند ماه

گذشته با روند نزولی همراه شده و با رکودی در این بازار ایجاد شده

سهامداران نیز دچار عدم اعتماد نسبت به وعده های مسئولین شده اند.

وی

تأکید کرد: طبق آنچه که وزیر اقتصاد در جلسه ای که با کمیسیون اقتصادی

مجلس داشته قول داده است، بحث کاهش مجدد نرخ سود بانک ها افزایش توان

اعتباردهی نظام بانکداری و بهبود مشکلات بانک مرکزی طی 6 ماه آینده انجام

خواهد شد و در همین راستا اعضای کمیسیون اقتصادی نیز پیگیری های لازم را به

صورت جدی انجام خواهند داد.

محمدی

انارکی تصریح کرد: دولت تنها 6 ماه فرصت دارد تا برگ برنده خود را در جهت

بازگرداندن اعتماد و امید سرمایه گذاران و سهامداران به اقتصاد کشور، رو

کند.

نماینده

مردم رفسنجان در مجلس شورای اسلامی با ابراز امیدواری و خوش بینی نسبت به

رشد اقتصادی در نیمه دوم سال جاری، گفت: دولت در حال حاضر 600 هزار میلیارد

تومان به پیمانکاران، بانک ها و دیگر بخش های اقتصاد بدهکار است و برای

پرداخت بخشی از این بدهی صکوک منتشر کرده است. هر چند که این به ایجاد رونق

در اقتصاد کمک خواهد کرد اما کافی نیست. البته ناگفته نماند فروش نفت

ایران از نظر مقداری به شرایط قبل از تحریم رسیده است و این موضوع خود می

تواند در کنار دیگر موارد مذکور روزنه های روشنی از امید برای رشد اقتصادی

طی 6 ماه دوم سال جاری ایجاد کند.

وی

در خاتمه خاطرنشان کرد: دولت تنها زمانی که برای رو کردن آخرین برگه شانس

خود در اختیار دارد تا قبل از تاریخ انتخابات ریاست جمهوری سال آینده می

باشد. چرا که شرایط اقتصاد و بازار سرمایه به حال خود رها شود علاوه بر

اینکه از آنچه که در حال حاضر وجود دارد بدتر می شود، صرف هزینه های هنگفتی

را نیز می طلبد.

تجلیل بانک مهر اقتصاد از ورزشکاران المپیکی / توقف دو نماد برای افزایش سرمایه

توقف دو نماد برای افزایش سرمایه و اصلاح اساسنامه + آخرین روز یک حق تقدم

در پایان معاملات امروز نماد دو شرکت برای افزایش سرمایه ۸۵ درصدی و اصلاح اساسنامه بسته می شود و آخرین روز داد و ستد سهام یک حق تقدم است.

به گزارش بورسینس به نقل از پایگاه خبری بورس پرس، در پایان معاملات امروز نماد دو شرکت سیمان کردستان و پگاه آذربایجان غربی برای افزایش سرمایه 85 درصدی و اصلاح اساسنامه بسته می شود.

این دو شرکت ساعت 9 صبح چهارشنبه جاری 17 شهریور اقدام به برگزاری مجمع فوق العاده می کنند و طی آن قرار است از محل مطالبات و آورده نقدی سهامداران 55.2 میلیارد تومان به سرمایه 64.8 میلیارد تومانی "سکرد" اضافه شود.

علاوه بر این امروز آخرین روز داد و ستد سهام حق تقدم بین المللی محصولات پارس و مربوط به افزایش سرمایه 300 درصدی 9 اسفند سال گذشته ( از 10 به 40 میلیارد) تومان است.

دیروز در فروش سایپا دیزل و بزرگترین واگذاری دولتی شهریور:

سایپا و خصوصی سازی ناکام ماندند / تکلیف نامعلوم بلوک های ۵۶ و ۸۰ درصدی

سایپا و سازمان خصوصی سازی دیروز نتوانستند بلوکهای ۵۶ و ۸۰ درصدی سایپا دیزل و پتروشیمی دماوند را به فروش برسانند تا تکلیف "خکاوه" و بزرگترین واگذاری شهریور به زمان نامعلوم دیگری موکول شود.

به گزارش پایگاه خبری بورس پرس، در جریان معاملات دیروز بازار سهام، شرکت سایپا و نیوان ابتکار به همراه سازمان خصوصی سازی در فروش بلوک 56.7 درصدی سایپا دیزل و 80 درصدی پتروشیمی دماوند ناکام ماندند تا تکلیف این دو شرکت به زمان نامعلوم دیگری موکول شود.

براساس این گزارش، دیروز نیوان ابتکار اصالتا" و وکالتا" یک میلیارد و 191 میلیون و 121 هزار سهم "خکاوه" را توسط کارگزاری سپهر باستان به قیمت پایه هر سهم 163 تومان روانه میز فروش کرد اما کسی حاضر به خرید این بلوک مدیریتی نشد.

در ترکیب سهامداری سایپا دیزل، سایپا با 41.5 درصد، نیوان ابتکار با 15.2 و بانک قوامین با 2.2 درصد مالکیت حضور دارند.

علاوه براین، سازمان خصوصی سازی هم در تدارک انجام بزرگترین واگذاری دولتی در شهریور بود اما این نهاد نیز ناکام ماند و نتوانست بلوک 80 درصدی پتروشیمی دماوند را در فرابورس به فروش برساند.

در این عرضه قیمت پایه هر سهم ۱۳۶ میلیون و ۹۴۹ هزار تومان بود تا این شرکت که سال 93 هم عرضه شده بود همچنان دولتی بماند.

تجلیل بانک مهر اقتصاد از ورزشکاران المپیکی

رسیدن به قله های پیروزی و به اهتراز درآمدن پرچم مقدس جمهوری اسلامی ایران در بازی های المپیک بر غرور هموطنانمان افزود و فضایی را ایجاد کرد تا مردم مازندران به قهرمانان خود ببالند و از آنان به خاطر کسب مدال های رنگارنگ تقدیر نمایند

اداره امور شعب استان مازندران بانک مهر اقتصاد طی مراسمی از 4 ورزشکار المپیکی این استان تقدیر کرد.

به گزارش بورس نیوز به نقل از روابط عمومی بانک مهر اقتصاد مازندران در مراسم تجلیل از حسن یزدانی،کمیل قاسمی،بهداد سلیمی و مجتبی عابدینی؛ محمد مهدی بازاری رئیس اداره امور شعب استان اظهار داشت: رسیدن به قله های پیروزی و به اهتراز درآمدن پرچم مقدس جمهوری اسلامی ایران در بازی های المپیک بر غرور هموطنانمان افزود و فضایی را ایجاد کرد تا مردم مازندران به قهرمانان خود ببالند و از آنان به خاطر کسب مدال های رنگارنگ تقدیر نمایند .

بازاری تصریح کرد: کسب مدالهای رنگارنگ در میدان بزرگی چون المپیک که نمایندگان بسیاری از کشورهای جهان حرفی برای گفتن داشتند کشور ما نیز با حضور ورزشکاران غیرتمند و سختکوش خود توانست سهمی از موفقیت ها را بدست آورد و افتخار می کنیم استان مازندران با 13 ورزشکار در بازی های المپیک ریو 2016 برگ زرینی در تاریخ ورزش ایران و جهان به ثبت رساند.

در پایان این مراسم رئیس اداره امور شعب استان به نمایندگی از کارکنان بانک مهر اقتصاد از ورزشکاران مدال آور و قهرمانان المپیکی تجلیل کرد و موفقیت روز افزون این افتخارآفرینان را که ایران را پر صلابت تر از گذشته به جهانیان معرفی کردند از خداوند منان خواستار شد .

گزارش بورس پرس از تحلیل چشم انداز صنعت قند و شکر:

دلایل افزایش قیمت جهانی شکر و 2 رویداد جدید/ تاسیس و ورود به بورس هلدینگ قندی

نائب رئیس هیات مدیره قندثابت خراسان با اعلام دلایل افزایش قیمت جهانی شکر و 2 رویداد جدید و قیمت تمام شده شکر، آینده بسیار مناسبی را پیش بینی کرد و از تاسیس و ورود به بورس یک هلدینگ قندی خبر داد.

به گزارش پایگاه خبری بورس پرس، غلامرضا کاظمی در جریان جلسه ایی با عنوان چشم انداز صنعت قند و شکر که توسط کارگزاری ملل (عمران فارس) برگزار شد، تاریخچه ایی از فعالیت 120 ساله صنعت قند و شکر (که دومین صنعت قدیمی ایران بعد از نساجی است) و قیمت گذاری ارایه کرد و درباره دلایل افزایش جهانی قیمت شکر و مسائل داخلی نکاتی گفت و چند خبر داد.

در ادامه و بعد از پرسش و پاسخ حاضرین ، ابراهیم مهبد مدیرعامل سابق قند قزوین ، با اعلام آمارهایی ، تحلیلی از کم و کیف صنعت قند و شکر در جهان و ایران ارایه کرد.

دلایل اصلی جهش قیمت جهانی شکر

کاظمی با بیان اینکه قیمت جهانی شکر سال ها به عمد از سوی ابرقدرت ها پایین نگه داشته شده بود تا مانع از رشد اقتصادی کشورهای آمریکای جنوبی و لاتین (به عنوان قطب اول تولید شکر) و ایجاد مزاحمت هایی برای کشوری چون آمریکا شوند، ادامه داد: طی چند سال اخیر سیاست های دنیا تغییر کرده و فشارها از کشوری چون کوبا برداشته شده که به نوعی به معنای آزاد سازی قیمت شکر است.

این فعال صنعت قند و شکر افزود: علاوه براینف رویدادهای عجیبی چون بارش باران در کشورهای تولید و صادرکننده شکر منجر به افزایش 30 الی 35 درصدی قیمت جهانی شکر شد که در بازارهای سهام به نفع سرمایه گذاران دارای نگرش کوتاه مدت است.

کاظمی علت دیگر افزایش جهانی شکر را ناشی از نوسان قیمت نفت اعلام کرد و گفت: کشورهای آمریکای لاتین و جنوبی هنگام افزایش قیمت نفت به سمت استفاده از ملاس و نیشکر می روند.

مشکل همیشگی و موافقت با راه حل

وی به مسائل داخلی صنعت قند و شکر اشاره کرد و گفت: متاسفانه عدم دقت مسئولین در تامین به موقع کسری حدود 50 درصدی همیشگی شکر موجب ایجاد نوساناتی شده است. در این میان شاید مقصر اصلی ما شرکت های تولید کننده هستیم که نتوانسته ایم بین عرضه و تقاضا 6 ماهه تعادل ایجاد کنیم.

نائب رئیس هیات مدیره قند ثابت خراسان با اعلام اینکه قیمت واقعی شکر 3000 تومان بوده و این رقم نادرست نیست، ادامه داد: با بیرون نگه داشتن 200 تا 300 هزار تن اضافه محصول در خارج از کشور برای استفاده هنگام کمبود، می توان به ایجاد تعادل در عرضه و تقاضای شکر کمک شایانی کرد.

آمادگی انتقال 400 هزار تن چغندر قند از غرب کشور به شرق

کاظمی افزود: در این رابطه اخیرا" جلسه ایی با مسئولان خراسان رضوی برگزار و طی آن با صادرات 200 هزار تن شکر به کشورهای آسیانه میانه با لحاظ کردن 26.5 میلیون دلار و 20 میلیارد تومان موافقت شده است. همچنین آمادگی انتقال 400 هزار تن چغندر قند از غرب کشور به شرق ایران اعلام شده و مسئولین ارشد بانک ها پذیرفته اند کالا را به عنوان وثیقه لحاظ کنند.

قیمت تمام شده شکر و سود خالص تسویه هر کیلو

وی با اشاره به اینکه قیمت تمام شده شکر از چغندر حدود 2700 تومان و از نیشکر کمتر از این رقم است، ادامه داد: صنعت در حال تلاش است تا حداقل سود را از دولت دریافت کند. بر همین اساس قیمت فروش 2760 تومانی مورد پذیرش واقع شده که از این رقم قرار بوده و هست 230 تومان در قالب یارانه به تولیدکنندگان شکر پرداخت شود.

کاظمی افزود: درحالی سود خالص تسویه هر کیلو شکر 125 تومان بوده که اخیرا" انجمن قیمت بیش از 130 تومانی را ابلاغ کرده اما برخی کارخانه های به اصطلاح خصولتی با نرخ های کمتر از 100 تومان هم به خود و هم به صنعت ضربه زده اند. با این اوصاف حاشیه سود 7 تا 10 درصدی برای چند ماه مناسب به نظر می رسد.

آینده بسیار مناسب صنعت

این مقام مسئول در قند ثابت خراسان با بیان اینکه مشکل بذر مطلوب و تسطیح زمین ها حل شده ، ادامه داد: کارخانه های شکر اگر سال جاری را سپری کنند و مدل قیمت گذاری را به دولت بقبولانند ، چشم انداز سال آینده صنعت بسیار مناسب خواهد بود. در این میان جا دارد تجار رعایت حال تولیدکنندگان و کشور را کنند.

به گفته کاظمی در صورتی که دولت طلب 500 میلیارد تومانی کارخانه ها را پرداخت و 500 میلیارد تومان هم کمک کند می توان شاهد احیای صنعت قند و شکر بود.

عامل اصلی عدم سود آوری شرکت ها و درصد استحصال

وی عامل اصلی عدم سود آوری شرکتهای تولیدکننده شکر و زیانده بودن برخی شرکت ها را ناشی از قیمت گذاری دستوری دانست و اعلام کرد: میانگین استحصال شکر در کشور پیشرفته ایی چون آلمان 92 درصد و در ایران 70 تا 80 درصد و در شرکتی مانند قند ثابت خراسان 89 درصد بوده که مناسب است.

افزایش سرمایه "قثابت" و تاسیس و ورود به بورس یک هلدینگ قندی

کاظمی با اشاره به صدور مجوز افزایش سرمایه 1100 درصدی سازمان بورس برای قند تربت جام و از تجدید ارزیابی دارایی و برنامه عملی شدن آن ، ادامه داد: قند ثابت خراسان هم برنامه افزایش سرمایه چند صد درصدی دارد که در مرحله موافقت هیات مدیره بوده و بعد از نهایی شدن اعلام می شود. همچنین قرار است طی سال جاری یک شرکت هلدینگ قندی توسط بخش خصوصی تاسیس شود تا ضمن ورود به بورس به تامین نیازهای مالی صنعت کمک کند.

از سوی یک کارگزاری ارایه شد: تحلیلی از حال و آینده شرکت بورسی / عملکرد بورس در دولت یازدهم

در پی اظهارات نوبخت در خصوص رشد بازار سرمایه در دولت یازدهم بررسی شد:صرفاً جهت اطلاع سخنگوی دولت / عملکرد بورس در دولت یازدهم/ اشتباه به عرضتان رسانده اند

سرمایه گذاران به دلیل امیدواری به تمهیدات دولت جهت مذاکره با گروه 1+5 و دستیابی به توافقی همه جانبه و لغو تحریم ها و نیز چشم انداز مثبت اقتصادی که پیش چشم ملت ایران شکل گرفته بود، شاهد رشد نسبی قیمت سهام بودند و امیدی که به ویژه در سال 94 نسبت به توان دولت تدبیر و امید به حل مشکلات و معضلات اقتصادی داخلی و خارجی کشور در دل ها زنده شده بود، موجب شد بورس نیز در آن برهه زمانی تمایل به صعود پیدا کند.

به دنبال افزایش گلایه های سهامداران و سرمایه گذاران حقیقی از رفتار سهامداران عمده در بحث انجام معاملات بلوکی که بیشتر با هدف پایین نگه داشتن قیت سهام و اجبار سهامداران حقیقی به فروش سهام خود به قیمت های ناچیز و البته به قصد حفظ شاخص کل از نزول بیشتر صورت می گیرد، طی هفته گذشته شاهد پخش گزارشی در دو شبکه رادیویی پیام و تهران بودیم.

به گزارش بورس نیوز، این اعتراضات در حالی از این شبکه های رادیویی پخش شد که محمدباقر نوبخت طی بازدیدی که طی هفته گذشته از اداره کل پخش خبر رادیو داشت، مدعی شد که بورس از زمان روی کار آمدن دولت یازدهم رشد چشمگیری داشته است. سخنی که معلوم نیست پایه و اساس ادعای این مقام دولتی چه آمار و اطلاعاتی بوده است؟ اما در این گزارش می خواهیم شرایط بازار سهام و روزگار نامطلوبی را که بر سهامداران حقیقی تحمیل شده، صرفاً جهت اطلاع سخنگوی دولت مرور کنیم.

البته قصد نداریم خدای نکرده بگوییم دولت در رابطه با رشد بورس طی سه سال اخیر، دروغ می گوید؛ اما آقای نوبخت، به نظر می رسد طی گزارش های ارایه شده به حضرتعالی آماری اشتباه به عرضتان رسانده باشند.

در بررسی این ادعا لازم است به نکاتی اشاره کنیم. چرا که در ارزیابی روند شاخص ها و قیمت سهام به وضوح می توان دید که برآیند کلی بازار از 12 مرداد مرداد ماه 1392 و زمان آغاز به کار دولت یازدهم تا به اینجا که سه سال از دوره چهار ساله ریاست جمهوری حسن روحانی گذشته، چندان تغییری نداشته و حتی اگر قدری با دقت بیشتر به آن نگاه کنیم، روند آن نزولی هم بوده است.

در تشریح این ادعای خود به روند شاخص کل اشاره می کنیم که نه برای اهالی بازار سرمایه، بلکه بیشتر برای مقامات و مدیران ارشد حائز اهمیت است و همواره ملاک سنجش عملکردها قرار می گیرد.

در بررسی روند این نماگر همانطور که در نمودار ذیل به وضوح می توان دید، شاخص کل طی این دوره سه ساله از رقم 74 هزار و 637 واحدی پس از افت و خیزهای فراوان تنها توانسته خود را به مدار 76 هزار واحدی برساند. برآیند مثبت کمتر از دو هزار واحدی، آن هم در شرایطی که طی این سه سال سود تقسیمی شرکت ها در مجامع عادی سالیانه نیز در محاسبه آن لحاظ شده و این مبالغ به دلیل فرمول محاسباتی اشتباهی که نماگر مذکور دارد، مانع از افت بیشتر آن شده است.

صرفاً جهت اطلاع سخنگوی دولت / عملکرد بورس در دولت یازدهم/ اشتباه به عرضتان رسانده اند

قیمت سهام نیز در حالی طی بازه ای در برخی گروه ها در همراهی با نماگر بورس صعود را تجربه کرد که طی چند ماه اخیر به دلایلی که به آن اشاره خواهیم کرد، تاب نیاورده و دوباره حرکتی برگشتی را شاهد بود. بطوریکه در سال گذشته اوضاع نابه سامان بورس تا جایی پیش رفت که شاخص کل طی مهر ماه سال گذشته به کمترین میزان خود در مدار 61 هزار واحدی رسید، اما پس از حصول توافق نهایی برجام و ارایه وعده اجرای آن بازار توانست حدود 21 هزار واحد صعود را طی کمتر از سه ماه تجربه کند. رشدی شارپی که به بهانه توافق ایران با گروه 1+5 و البته انعقاد برخی قراردادهای خارجی به ویژه در دو گروه خودرویی و فولادی محقق شد. اما دولت در آن هیچ نقش نداشت، بلکه امیدواری ها و گسترش روابط بین المللی دلیل اصلی این صعود بود.

بدین ترتیب در بازه ای سرمایه گذاران به دلیل امیدواری به تمهیدات دولت جهت مذاکره با گروه 1+5 و دستیابی به توافقی همه جانبه و لغو تحریم ها و نیز چشم انداز مثبت اقتصادی که پیش چشم ملت ایران شکل گرفته بود، شاهد رشد نسبی قیمت سهام بودند و امیدی که به ویژه در سال 94 نسبت به توان دولت تدبیر و امید به حل مشکلات و معضلات اقتصادی داخلی و خارجی کشور در دل ها زنده شده بود، موجب شد بورس نیز در آن برهه زمانی تمایل به صعود پیدا کند.

اینجاست که لازم است بگوییم، آقای نوبخت درست است که دولت با قدرت های برتر جهان مذاکره کرد و به توافقاتی هم دست یافت، اما آیا چیزی به سفره مردم اضافه شد؟! آقای نوبخت لازم است به عرضتان برسانیم که اگر روند شاخص صنایع مختلف بورسی را مورد بررسی قرار دهید، می توانید مشاهده کنید که از 37 صنعت فعال در بازار سرمایه نماگر 27 صنعت از ابتدای فعالیت دولت یازدهم تاکنون با نزول مواجه بوده اند و در مقابل تنها 10 شاخص صنعت که عمدتاً صنایع کوچک و کم حجم بازار سهام با در اختیار داشتن حدود 11 درصد از کل ارزش روز بازار بوده اند، افزایش یافته و مابقی نزولی بوده اند.

آقای نوبخت شاید لازم باشد کارشناسانی که این گزارش ها را در خصوص وضعیت بورس و بازار سرمایه به دولت ارایه می کنند، تغییر دهید. چرا که این گزارش ها چندان با واقعیت بورس همخوانی ندارد و بر خلاف آنچه عنوان شده، از زمان روی کار آمدن دولت یازدهم بورس هیچ رشد چشمگیری نداشته است.

ضمن اینکه طی همین یک ماه اخیر که ریاست سازمان بورس نیز تغییر کرده، معاملات بلوکی که امان حقیقی ها را هم بریده و دادشان را درآورده، خود عاملی مهم در جلوگیری از ریزش بیشتر شاخص کل بورس بوده و همین اقدامات است که موجب شده گزارش های ارایه شده به دولت از پایه و اساس اشتباه باشد.

آقای نوبخت شما را دعوت می کنیم به انداختن نیم نگاهی به ارزش و حجم معاملات بازار سرمایه. چرا که در اوایل دولت یازدهم به مدد خوش بینی هایی که در بازار و بین اهالی تالار شیشه ای شکل گرفته بود، ارزش و حجم معاملات حداقل بسیار فراتر از آن چیزی بود که امروز شاهد آن هستیم. چرا که در آن بازه زمانی روزانه بین 500 تا 800 میلیارد تومان معامله خرد در بازار سهام به ثبت می رسید. حال آنکه امروز بازار به آنچنان کمایی فرو رفته که به مدد بلوک زنی های معروف و معاملات کد به کد و انتقالی سهامداران عمده و حقوقی ها در بورس و فرابورس و البته فروش برخی اوراق مشارکت با درآمد ثابت، با زحمت فراوان به 200 تا 250 میلیارد تومان می رسد.

آقای نوبخت اگر می خواهید واقعیت بازار سرمایه را بدانید، روند بازار را از زمانی بررسی کنید که دولت اولین بودجه سالانه خود را تقدیم مجلس کرد، اما پس از آن به دلیل اینکه هیچ اقدام عملی و موثری برای بهبود شرایط زندگی عموم مردم و بخش های مختلف اقتصادی صورت نگرفت و برنامه خاصی در جهت ایجاد رونق در بازارها به اجرا در نیامد، رکود در بازار سرمایه رفته رفته تشدید شد تا کار به اینجا برسد که ارزش معاملات روزانه واقعی آن کمتر از 200 میلیارد تومان باشد.

اما الآن که سه سال از حیات دولت تدبیر و امید می گذرد، سرمایه گذاران بیشتر از آنچه به دنبال امید و آرزو و وعده های خوش بینانه مسئولین دولتی باشند، در جستجوی واقعیت ها و ارزیابی عملکردها هستند تا ببینند در عمل چه اتفاقی افتاده و تا چه اندازه آن وعده وعیدهای دل خوش کنکی که در گوش مردم خوانده شده بود، محقق شده است؟

تمام این موارد در شرایطی است که تنها کمتر از 8 ماه از دوره فعالیت دولت یازدهم باقی مانده و به نظر می رسد اگر وضع به همین منوال پیش برود، دولت تدبیر و امید برای پیروزی در انتخابات دوره دوازدهم کار سختی در مقابل رقبای خود پیش روی خواهد داشت.

امروز ۳ شرکت بورسی مشمول رفع گره معاملاتی هستند

امروز ۳ شرکت بورسی که در روزهای گذشته دارای صف خرید و فروش بودند، مشمول رفع گره معاملاتی شده و سهام آنها بدون حجم مبنا و تا دامنه نوسان ۱۶ درصدی داد و ستد می شود.

به گزارش پایگاه خبری بورس پرس، امروز شرکت های صنایع شیمیایی سینا، کابل البرز و دارویی رازک مشمول گره معاملاتی شده اند و سهام این سه شرکت بورسی بدون حجم مبنا و دامنه نوسان 5 درصدی و حداکثر 16 درصدی داد و ستد خواهند شد.

از میان این سه شرکت "شسینا" که با پیش بینی سود 155ریالی و قیمت کمتر از 1500 تومانی هر سهم دارای P/E بیش از 96.7 مرتبه ایی است، طی روزهای گذشته دارای صف فروش بود و معاملات سهام آن کمتر از 33,338 سهم حجم مبنا بود.

اما سهام "بالبر و درازک" طی روزهای گذشته در گروه مقبول ترین شرکت های بورس آن هم در بازاری منفی بوده و دارای صف خرید بودند که بدون حجم مبنای 190,042 و 164,000 سهمی داد و ستد و با کمترین رشد قیمت معامله شده اند.

از سوی یک کارگزاری ارایه شد:

تحلیلی از حال و آینده شرکت بورسی که ۷ ماهه ۲۶۰ درصد افزایش سرمایه داده

حال و آینده شرکت بورسی ایرکا پارت صنعت که در عرض ۷ ماه ۲۶۰ درصد افزایش سرمایه از دو محل جذاب داده توسط کارگزاری آبان تحلیل شد.

به گزارش پایگاه خبری بورس پرس، شرکت ایرکا پارت صنعت (کاربراتور ایران) از دی سال گذشته تا تیر ماه سال جاری دو مرتبه اقدام به افزایش سرمایه 150 درصدی از سود انباشته ( 8.5 به 21.25 میلیارد تومان) و 110 درصدی از تجدید ارزیابی دارایی ها (از 21.25 به 44.7 میلیارد تومان ) کرده است.

"خکار" سود هر سهم سال مالی اسفند جاری را با 91 درصد رشد نسبت به سال مالی قبل، 176 ریال پیش بینی کرده اما در 3 ماه اول سال تنها قادر به پوشش 2 درصدی بودجه شده است.

در این رابطه کارگزاری آبان در تحلیلی از حال و آینده این شرکت اعلام کرده از دلایل رشد سودآوری در سال مالی 95 نسبت به سال قبل می توان به افزایش 132 درصدی فروش در بودجه 95 نسبت به سال مالی قبل اشاره کرد.

محصولات تولیدی این شرکت عمدتا دریچه هوا، واتر پمپ و اویل پمپ بوده که تولید و فروش پیش بینی شده محصولات برای سال جاری بالغ بر 1،066 هزار قطعه است و در مقایسه با سال مالی قبل که 400 هزار قطعه بوده بالغ بر 166 درصد افزایش داشته است.

افزایش 166 درصدی تولید و فروش محصولات شرکت در سال مالی جاری با فرض تولید محصولات جدید، استفاده بیشتر از ظرفیت ماشین الات و افزایش تقاضای بازار متناسب با سفارش مشتریان برآورد شده است.

در سال 95 و از ماه مهر، تولید محصولات جدید مجموعه منیفولد آغاز خواهد شد. با وجود افزایش برآوردی میزان تولید در بودجه، شرکت در سه ماهه نخست سال پوشش مناسبی نداشته و تنها موفق به محقق کردن حدود 11 درصدی مقادیر تولید و فروش بودجه شده است.

بیش از 56 درصد از مبلغ فروش بودجه 95 به دریچه هوا اختصاص دارد. بنابراین تغییر در نرخ فروش محصولات موجب تغییر سودآوری شرکت خواهد شد.

حاشیه سود "خکار" در سال مالی قبل حدود 15 درصد بود. به طوری که در بودجه 95 حدود 21 درصد براورد شده و در سه ماهه نیز حاشیه سود 5 درصدی محقق شده است.

کاهش حاشیه سود در سه ماهه به دلیل افزایش هزینه های سربار در راستای تجدید ارزیابی و افزایش هزینه های انرژی است که در کنار آن افزایش 32 درصدی دستمزد مستقیم که متناسب با تورم افزایش یافته موجب رشد بهای تمام شده است که نهایتا منجر به کاهش حاشیه سود شده است.

جمع تسهیلات دریافتی در سال گذشته حدود 3.4 میلیارد تومان بوده و برای سال جاری نیز حدود 4 میلیارد تومان برآورد شده است.بنابراین هزینه مالی شرکت در بودجه امسال با 132 درصد افزایش نسبت به سال قبل به مبلغ 1.5 میلیارد تومان برآورد شده است.

این شرکت، در سه ماهه سال جاری حدود 18 میلیارد تومان دریافتنی های تجاری داشته که 57 درصد از کل دارایی های جاری را تشکیل می دهد. دریافتنی های تجاری عمدتا از شرکتهای مگا موتور و ساپکو است.

بعد از دو ماه تاخیر:

لیدر پالایشگاه ها اطلاعات ۳ ماهه داد

عملکرد سه ماه اول سال جاری پالایشگاه بندرعباس بعد از دو ماه تاخیر اعلام شد تا لیدر پالایشگاه ها شفاف تر از قبل باشد.

به گزارش پایگاه خبری بورس پرس، پالایشگاه بندرعباس که مجمع سالانه را با تقسیم سود 20 تومانی هرسهم برگزار کرده و آمار تولید سه ماه اول سال و فروش دو ماهه را ارایه کرده، بعد از گذشت دو ماه از مهلت ارسال اطلاعات میاندوره ایی (به دلیل عدم دریافت نرخ فروش خوراک و فروش فراورده ها )، اقدام به انتشار گزارش عملکرد سه ماهه کرد تا لیدر پالایشگاه ها شفاف تر از قبل باشد.

براساس این گزارش، "شبندر" 1.3 هزار میلیارد تومانی که سود هر سهم سال مالی جاری را 150 ریال پیش بینی کرده، در سه ماه اول سال قادر به تحقق 19 ریال معادل 13 درصد سود شده که نسبت به مدت مشابه سال قبل با کاهش 27 درصدی فروش همراه شده است.